比特币的波动不过分

比特币的波动性是货币采用的自然机能,这种波动性最终增强了比特币网络的弹性,推动了长期稳定性。变化就是信息。

文 | Parker Lewis. Bitcoin is Not Too Volatile. 2019/8/9.

有没有哪个你敬重的人告诉过你比特币没有任何意义?也许你已经看到比特币的价格呈指数级上涨,然后看到它崩盘。你把仓位一笔勾销,相信你的朋友是对的,一段时间都没有听到关于比特币的消息,你想比特币一定是已经死掉了。但是几年后你再次苏醒,比特币并没有死,而且不知何故它的价值又高了很多。你开始思考也许你那持怀疑态度的朋友是不对的?

比特币怀疑论者的名单很长而且很著名,但这些噪音直接促成了比特币的反脆弱性。把财富存储在比特币中的人们被迫认真思考第一性原理以了解比特币的特性——从表面上看,这些特性似乎与既有对货币的看法相矛盾——最终更加坚定了信念。比特币的波动性是这些经常受到批评的特性之一。包括央行行长们在内的怀疑论者普遍认为,比特币波动太大,以至于无法作为价值存储、交换媒介或记账单位。鉴于其波动性,为什么还会有人持有比特币作为储蓄机制?而且,如果比特币的价值明天会有相当程度的下降,它又如何能有效地作为一种支付交易货币呢?

今天比特币的首要用例不是作为支付工具,而是作为一种价值存储手段,而那些将财富储存在比特币中的人的投资期限不是一天、一周、一个季度甚至一年。比特币是一种长期储蓄机制,比特币价值的稳定性只有随着时间的推移而得到大规模采用后才能实现。在此期间,波动性是价格发现的自然机能,因为比特币沿着其货币化事件的路径前进并走向全面采用。另外,比特币并不是存在于真空中。大多数个人或企业不会单独接触比特币,而配置多种资产,就像任何投资组合那样,可以降低任何单一资产的波动性。

不波动 ≠ 价值存储

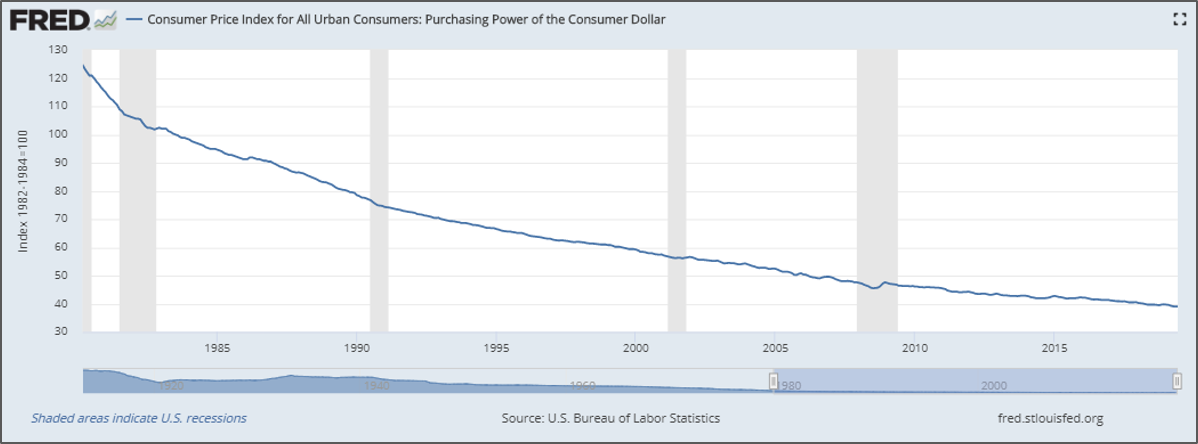

平心而论,波动性和价值存储经常被误以为是互斥的。然而,它们肯定不是。如果一项资产波动不定,并不意味着该资产不会是有效的价值存储,反之亦然;如果一项资产不波动,它也不一定是有效的价值存储手段。美元就是一个典型的例子:不波动(至少今天如此),不良的价值存储。

波动的东西不一定有风险,反之亦然。

——纳西姆·塔勒布(《非对称风险》)

美联储在非常缓慢地贬值美元方面一直很成功,但请始终记住,渐渐地,然后突然地。而且,不波动 ≠ 价值存储。这是许多人在将比特币视为一种货币时所经历的一个关键心理障碍,它在很大程度上是投资期限的函数。虽然世界各地的央行行长们都指出比特币是一种糟糕的价值存储手段,并且由于波动性而不能作为一种货币发挥作用,但他们在几天、几周、几个月和几个季度内思考,而我们其他人则在为长期作计划:几年,几十年和几代人。

尽管有合乎逻辑的解释,但波动性是让专家们特别困惑的一个领域。英格兰银行行长马克·卡尼最近评论说,比特币“迄今为止在 [...] 货币的传统方面几乎都失败了。它不是价值存储,因为它到处都是。没有人将其用作交换媒介,”欧洲中央银行(ECB)也在推特上沉思说比特币“不是一种货币”,并指出它“非常不稳定”,同时让每个人都放心该央行可以“创造”货币来购买资产——实际上正是通过这种机能令其货币失去价值,以及为什么成为一种糟糕的价值存储。

此处没有任何人缺乏自知之明,但马克·卡尼和欧洲央行并不孤单。从美联储前主席伯南克和耶伦,到现任财政部长姆努钦,再到总统本人。有时候,所有人都大肆宣扬比特币作为一种货币(或作为一种价值存储手段)由于其波动性而是存在缺陷的。似乎没有人完全理解,或者至少承认,比特币是对政府通过中央银行创造货币这一系统性问题的直接回应,或者说比特币的波动性是价格发现的必要和健康的机能。

但对我们所有人来说,幸运的是,比特币的波动性并没有过分到不能成为一种货币,而且专家通常根本不是专家。抛开逻辑不谈,经验证据表明,尽管比特币具有波动性,但在任意延长的投资期限内,它都被证明是一种优异的价值存储手段。那么像比特币这样的资产是如何既具有高度波动性又是有效的价值存储呢?

重新审视比特币的价值机能

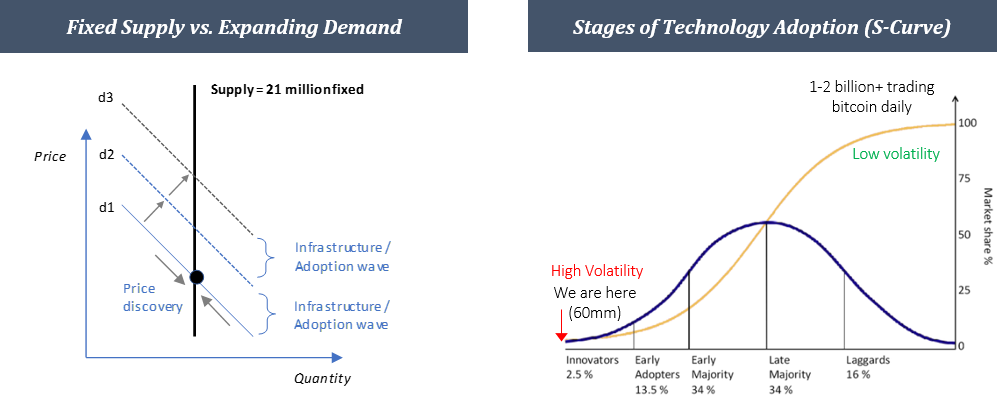

考虑一下为什么对比特币存在基本需求以及为什么比特币天然就会波动。比特币很有价值,因为它有固定的供应量,出于同样的原因,它也很有波动性。对比特币的基本需求的驱动力在于其稀缺性。重温一下上一篇(译注:指Parket Lewis的上一篇文章Bitcoin Can't Be Copied)中比特币的价值机能,去中心化和抗审查加强了比特币稀缺性(及固定供应计划)的可信度,这是比特币价值存储属性的基础:

虽然需求以数量级增长,但由于比特币的供应计划是固定的,因此没有供给响应。需求(可变)与供给(固定)的增长速率的差异加上市场参与者之间的不完善知识导致了波动作为价格发现的机能。正如纳西姆·塔勒布在《开罗的黑天鹅》中所写的:“变化就是信息。当没有变化时,就没有信息。”随着比特币价值的增加,它在波动的情况下传递信息;变化就是信息。更高的价值(取决于变化)导致比特币与新的资本聚集和新进入者变得相关,从而引发一波采用的浪潮。

采用浪潮和波动性

知识扩散和基础设施推动了采用的浪潮,反之亦然。它是一个良性的反馈循环,是时间和价值的函数。随着价值的上升,比特币抓住了更广泛的潜在接受者的注意力和心智,然后他们开始了解比特币的基本原理。同样,增值的资产基础会吸引额外的资本,不仅可以作为财富储存,而且还可以建立增量的基础设施(例如更多的入口和出口、托管解决方案、支付层、硬件、采矿等)。发展对比特币的理解是一个缓慢的过程,建立基础设施也是如此,但两者都促进了比特币的采用,然后进一步扩散知识并证明额外的基础设施是合理的。

知识 → 基础设施 → 接受/采用 → 价值 → 知识 → 基础设施

今天,比特币仍处于初期阶段,目前的接受度可能不到最终接受度的1%。随着10亿人接受比特币,在未来任一可预见的时期,新增的采用将表现在数量级上,而这将继续推动大幅波动;然而,由于基本需求随着每一次新的采用浪潮而变得更高,比特币的价值也将在更高的位置上重启。 比特币的波动性只会随着持有者基础的成熟和新采用率的稳定而下降。换句话说,若要10亿人使用比特币,接受度必须增加约20倍,但自此之后的1亿采用者就将仅占基数的10%。一直以来,比特币的供应都保持着一个固定不变的计划。只要采用表现在数量级上,波动就不可避免,但在这条路上,波动会自然地逐渐下降。

正如维杰·波亚帕蒂在斯蒂芬·利瓦拉的播客中解释的那样,“建制派经济学家讥讽比特币波动的事实,好像你可以在一夜之间从不存在的东西变成稳定的货币形式似的;这简直是滑天下之大稽。”在一波波的采用浪潮之间发生的事情是价格发现的自然机能,因为市场会收敛到一个新的均衡,而这种均衡从来都不是静止的。在比特币炒作周期中,上涨、下跌、稳定和再次上涨几乎是有节律的。这自然也可以用投机的恐惧来解释,随后是基础知识的积累和基础设施的增加。罗马不是一天建成的;在比特币中,波动性和价格发现是该过程的核心。

历史上的采用浪潮

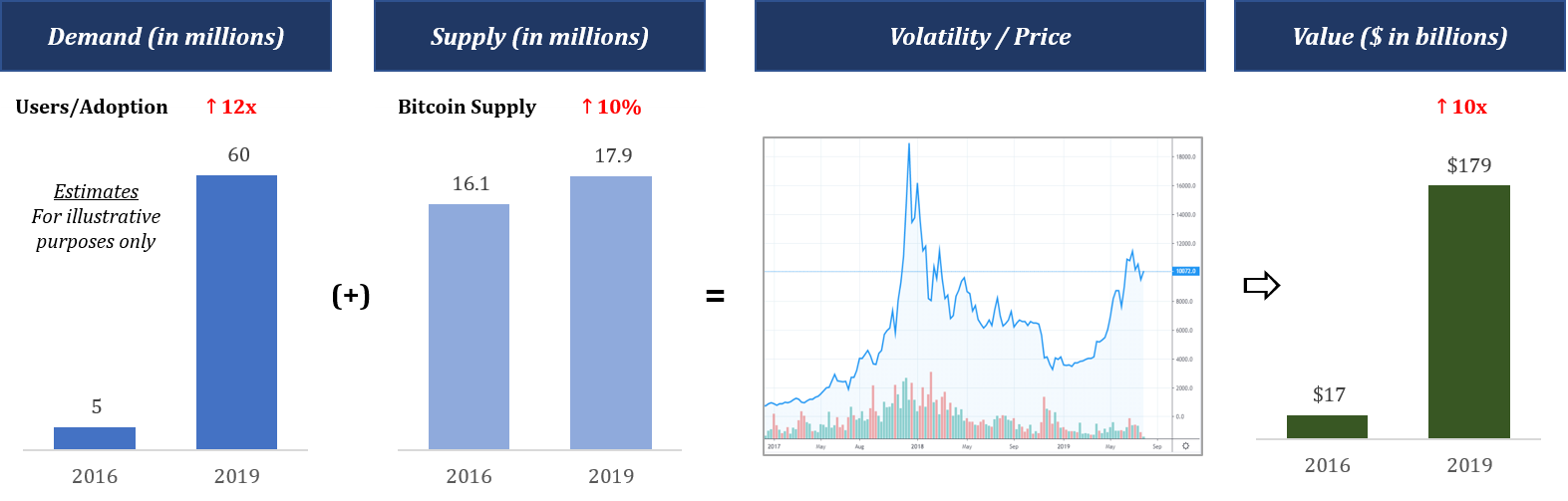

为了更具体地解释波动性和价值之间的关系,思考一下从2016年底到现在(2019年)的最新采用浪潮是有帮助的。

尽管永远无法真正量化采用率,但粗略而公平的估计是,从2016年到现在,比特币的采用率从约 500万人增加到约6000万人(需求增长了约12倍),而比特币的供应量同期只增长了约10%。当然,市场参与者所拥有的信息量和资本量也有很大的差异。随着大规模采用浪潮的发生,它和比特币的固定供应计划相遇了。当需求增加一个数量级但供给仅增加10%时,人们会预期发生什么? 如果新进入者的知识量和资本量天然地有巨大差异的话,又会发生些什么呢?

非常合乎逻辑的最终结果是更高的波动性和更高的终点价值,即使只是一小部分新进入者转换为长期持有者(这正是目前发生的情况)。最初购买比特币的新采用者在其天文数字般的增长中,慢慢积累知识并转变为长期持有者,将基本需求稳定在远高于之前的采用周期的终点价值上。

由于比特币是新生的,相对而言存储在比特币中的总财富仍然非常小(约2000亿美元),这使得边际买家和卖家之间的变化率(价格发现)占基本需求的很大一部分(波动性)。随着基数需求的增加,变化率在基数中所占的百分比将开始变得越来越小,随着时间的推移,并且只有在更多个采用周期之后,波动性才会降低。

管理波动性

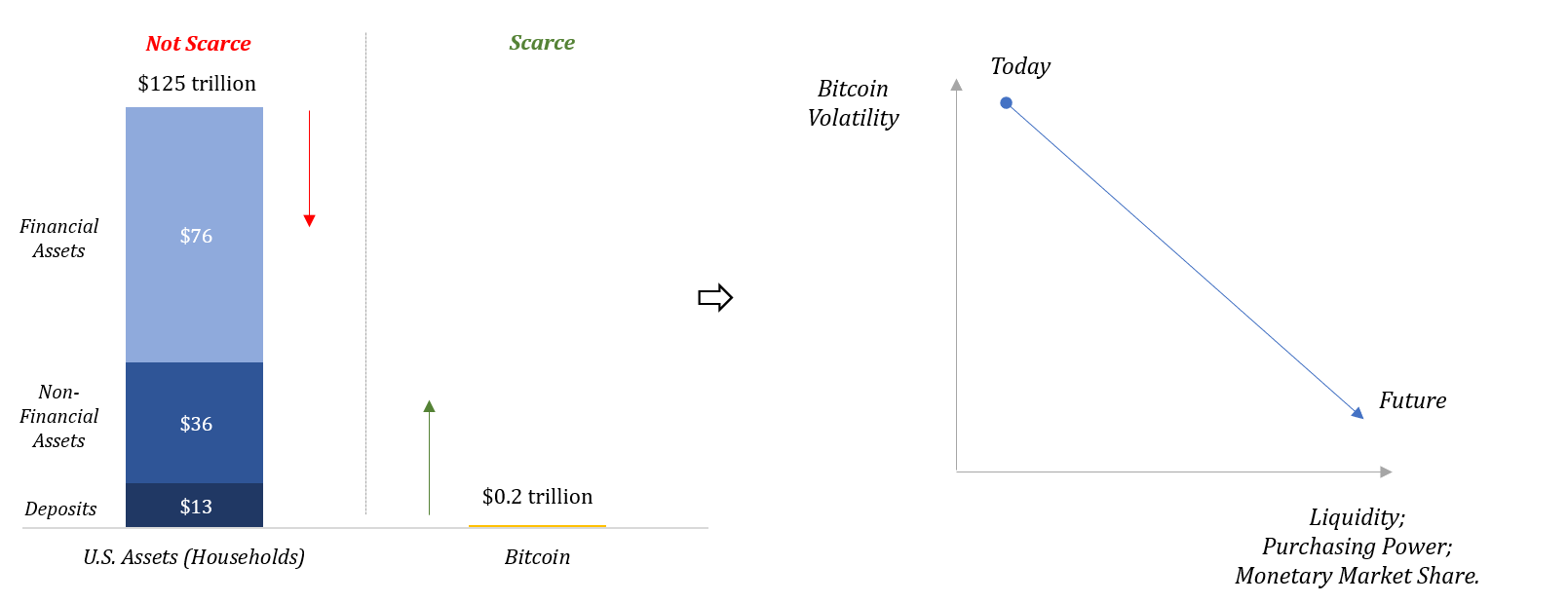

如果我们可以接受比特币的波动既自然又健康,为什么当前的波动性不会阻止采用率达到使比特币转变为稳定货币形式所需要的水平?(答案)非常简单:多元化、投资组合配置理论和投资期限。存在一个全球网络(比特币),你可以借助它通过通信信道将价值转移给世界上的任何人,目前它的总价值不到2000亿美元。另一方面,仅Facebook一家就价值超过5000亿美元。进一步的参考是,美国家庭总资产估计价值125万亿美元(见美联储2019年一季度关于美国金融账户的Z.1报告,第138页)。

在理论世界里,如果比特币存在于真空中,波动性将是一个问题。在现实世界里,它不是。多元化以真实的生产性资产以及其他货币和金融资产的形式出现,这减轻了比特币当前波动的影响。 另外,存在信息的不对称,明白比特币的人也同样明白,白衣骑士会及时赶到。这些概念对于那些接触过比特币并在其短期和长期规划中积极考虑了波动性的人来说是显而易见的,但对于怀疑论者来说显然是不太明显,他们很难理解比特币的采用并不是一个全有或全无的命题。

虽然由于其优越的货币特性,比特币将继续在价值存储的全球竞争中抢占份额,但经济的功能是积累真正使我们生活更美好的资本,而不是货币。货币只是允许协调以积累资本的经济财。因为比特币从根本上来说是一种更好的货币形式,它相对于劣质货币资产(以及货币替代品)将获得购买力,并在经济协调功能中越来越多地占据市场份额,尽管今天它更少地作为交易货币的功能而存在。

比特币也可能导致全球经济的去金融化,但它既不会消灭金融资产,也不会消灭实物资产。在其货币化过程中,这些资产将继续代表多样化,这将减弱比特币日常波动的影响。请参阅推特账号@100trillionUSD给出的示例,该示例突出了1%比特币+99%美元投资组合与黄金、美国国债和标普500指数相比的风险回报比。另请参阅Xapo首席执行官文斯·卡萨雷斯的“少量配置比特币的案例”。两者都提供了如何管理波动性和风险的视角——如果比特币经历重大回撤甚至失败的话(这仍然是可能的)。

虽然失败是可能的,大幅下跌是不可避免的,但在每一个比特币没有失败的日子里,它的生存都在变得越来越有可能(林迪效应)。并且随着时间的推移,随着比特币的价值和流动性由于其基本面优势而增加,它对实物的购买力也会增加,但由于其购买力在经济中所占的份额越来越大,它相对于其他资产的波动性将成比例地减少。

终极游戏

随着时间的推移,比特币将会成为一种交易货币,但在此期间,花费贬值的资产(美元、欧元、日元、黄金)并储存升值的资产(比特币)会更合乎逻辑。建制派经济学家和央行行长们在这方面真的很挣扎——我说了点儿题外话。在比特币完全货币化的道路上,价值存储必须作为合乎逻辑的第一顺序出现,尽管比特币波动性很大,但它已被证明是一种令人难以置信的价值存储。随着接受度的成熟,波动性会自然下降,比特币将越来越成为直接的交易媒介。

考虑需要比特币以直接交换商品和服务的个人或企业。此人或企业共同代表那些首先确定比特币将在特定投资期限内保持其价值的人。如果人们不相信比特币作为价值存储的基本需求用例,他们为什么要交易现实世界的商品和服务作为回报?只有当比特币的流动性逐渐从其他货币资产转移到商品和服务时,比特币才会转变为交易货币,这将沿着大规模采用的路径发生。它不会是一个一蹴而就或非黑即白的过程。在更标准的路径上,采用推动基础设施,而基础设施推动采用。交易基础设施已经在建设中,但只有有足够多的人首先将比特币作为财富储存,更多的实质投资才会被优先考虑。

最终,比特币缺乏价格稳定命令以及其固定供应将继续导致短期波动,但将推动长期价格稳定。 这是英国央行的马克·卡尼、欧洲央行(及其推特账户)、美联储和日本银行所追求的完全相反的模式。而且,这就是为什么比特币是反脆弱的;没有救助,这是一个没有道德风险的市场,这推动了最大的责任感和长期效率。中央银行管理货币以抑制短期波动,这会造成导致长期波动的不稳定性。比特币的波动性是货币采用的自然机能,这种波动性最终增强了比特币网络的弹性,推动了长期稳定性。变化就是信息。

纳西姆·塔勒布和马克·布莱斯(《开罗的黑天鹅》):

“人为抑制波动性的复杂系统往往会变得极其脆弱,同时又不会表现出明显的风险。”

“这是人生的一揽子计划:没有噪音就没有自由——没有波动就没有稳定。”

美联储主席本·伯南克(金融大危机期间):

“美联储目前没有预测经济衰退。”——2008年1月10日

“在过去一个月左右的时间里,经济进入大幅下滑的风险似乎已经减弱。”——2008年6月9日

*根据央行等部门发布的“关于进一步防范和处置虚拟货币交易炒作风险的通知”,本文内容仅用于信息分享,不对任何经营与投资行为进行推广与背书,请读者严格遵守所在地区法律法规,不参与任何非法金融行为。*