对冲制裁风险:央行储备中的加密货币(第8节及附录)

加密货币提供了一些免受制裁的保护,但带来了价格大幅波动的风险。黄金价格的波动性也高于国债或欧元债券。尽管持有实物黄金也可以防止制裁,但黄金的流动性低于法币资产,并且实物黄金的保管需要大量的后勤和安全成本。 最后,央行数字货币可能会增强加密货币的优势。从理论上讲,中央银行可以通过向央行数字货币的持有者出售中央银行的加密货币来进行仅依靠国内支付基础设施的外汇干预。从这个意义上说,一个国家决定采用加密货币可能会增强其抵御经济冲击的能力。

文 | Matthew Ferranti. 原标题:Hedging Sanctions Risk: Cryptocurrency in Central Bank Reserves. 2022/11/17.

接上两篇: 《对冲制裁风险:央行储备中的加密货币(1-4节)》 《对冲制裁风险:央行储备中的加密货币(5-7节)》

8 结论

主要法币储备发行人的金融制裁风险对中央银行具有重大影响,其中一些可能无法将美国国债或 AAA 级欧元债券视为安全资产。事实上,在存在制裁的情况下,没有完全安全的资产。加密货币提供了一些免受制裁的保护,但带来了价格大幅波动的风险。黄金价格的波动性也高于国债或欧元债券。尽管持有实物黄金也可以防止制裁,但黄金的流动性低于法币资产,并且实物黄金的保管需要大量的后勤和安全成本。

有几种途径可以进一步研究。不同的 copula 和误差分布可能会产生更逼真的模拟。目标函数可以通过许多其他方式进行修改,例如表达损失厌恶。以再平衡和投资组合调整成本为特征的模型也可能更切合实际,但要以引入额外参数为代价。该模型的输出 —— 最优投资组合份额作为风险规避和制裁风险的函数 —— 可以在不同国家的分布中汇总,形成每种资产的需求曲线,建立一个一般均衡模型,可用于估计美国金融制裁在对美国或欧盟利率影响方面的隐性成本。

鉴于中国的经济和政治目标与美国和欧盟不一致,可以想象中国政府的制裁风险与美国和欧盟的制裁风险呈负相关。人民币的这一“特性”可能会增强其作为储备资产的吸引力,并降低加密货币对持有人民币的国家的吸引力。与加密货币一样,随着美国和欧盟制裁之间的相关性上升,最佳人民币配置也会上升。

如果央行确实决定购买加密货币,央行将面临是否公开披露该决定的选择。选择隐瞒中央银行的比特币分配可能会进一步阻碍外部冻结中央银行资产的企图。 Ferranti (2022) 讨论了许多中央银行不披露其法定储备货币构成的事实。公开中央银行的加密货币钱包可以让公众核实中央银行的资产,但要求中央银行接受关于其选择投资高度波动资产的审查。 Aizenman 和 Inoue (2012) 发现,当金价下跌时,中央银行往往会少报其黄金持有量以避免批评。

最后,央行数字货币可能会增强加密货币的优势。从理论上讲,中央银行可以通过向央行数字货币的持有者出售中央银行的加密货币来进行仅依靠国内支付基础设施的外汇干预。从这个意义上说,一个国家决定采用加密货币可能会增强其抵御经济冲击的能力。

(全文完)

参考文献

(略)

附录A 稳定币

“稳定币”是一种不同类型的加密货币,它试图对外部数量(通常是美元)保持固定汇率。稳定币主要尝试以两种不同的方式做到这一点。首先,一些稳定币发行人持有美元抵押品,例如国库券或商业票据。其次,一些稳定币发行人接受其他加密货币作为抵押品(包括其他稳定币),通常会超额抵押其美元债务以应对加密货币的高价格波动。在以太坊网络上执行稳定币交易需要支付少量以太币作为交易(“gas”)费用。由于稳定币发行人需要持有抵押品并进行交易,因此稳定币本质上比比特币和以太币更加中心化。事实上,两个最大的稳定币发行人 Circle(发行 USDC)和 Tether(发行 Tether)保留了封锁包含其稳定币的加密货币钱包、冻结稳定币的能力。截至 2022 年 7 月 28 日,Circle 已封锁 48 个以太坊钱包[27],Tether 已封锁 692 个以太坊钱包[28]。目前不存在能够抵抗制裁、有足够抵押品支持以排除脱钩风险、且流动性足以容纳中央银行的交易规模(十亿美元量级)的稳定币。

一个足够去中心化以至于其发行者无法阻止交易的稳定币可能需要在很大程度上依赖算法来实现(引入各种安全风险)并且只接受其他加密货币作为抵押品。然而,由其他加密货币支持的所谓“算法”稳定币的记录好坏参半。2022 年 5 月,价值 190 亿美元的稳定币 TerraUSD 在其抵押品(另一种名为 Luna 的加密货币)的价值暴跌时崩溃。许多其他算法稳定币,包括 Basis Cash、Iron Finance、SafeCoin、BitUSD、DigitalDollar、NuBits 和 CK USD 也都失败了。[29] Klages-Mundt 和 Minca (2021) 提供了一个随机模型,该模型捕获了算法稳定币 Dai 在 2020 年 3 月份所经历的通货紧缩去杠杆化。用其他加密货币兑换 Dai 的投机者被迫回购 Dai,因为他们的抵押品价值下降,在某些情况下,由于以太坊网络拥堵和流动性不足,他们的抵押品面临以零价格被迫清算。结果,Dai 变得资金不足,而其价格上涨至 1.13 美元。为了应对这场危机,Dai 治理社区(MKR 代币的持有者)发行了额外的类似股权的 MKR 代币以对 Dai 进行资本重组,并投票决定开始接受美元支持的稳定币作为抵押品以稳定 Dai 的价格。自 2020 年 3 月以来,Dai 成功维持了 1.00 美元的软挂钩。Dai 是目前最大的稳定币,其治理过程充分去中心化,以至于 Dai 代币无法被封锁或冻结。然而,如果 Dai 被广泛用作逃避制裁的手段,它的稳定币抵押品很容易被冻结,这可能会导致 Dai 的价值暴跌。

任何持有完全由去中心化抵押品支持的算法稳定币的投资者都必须承担中介风险。在不直接或间接持有法币抵押品的情况下,可能无法开发一种既能抵抗制裁又能维持 1.00 美元软挂钩的算法稳定币。稳定币可能仍然是金融创新的活跃领域,但它们目前似乎不适合作为储备资产。

附录B 比特币的市场特征

B.1 流动性

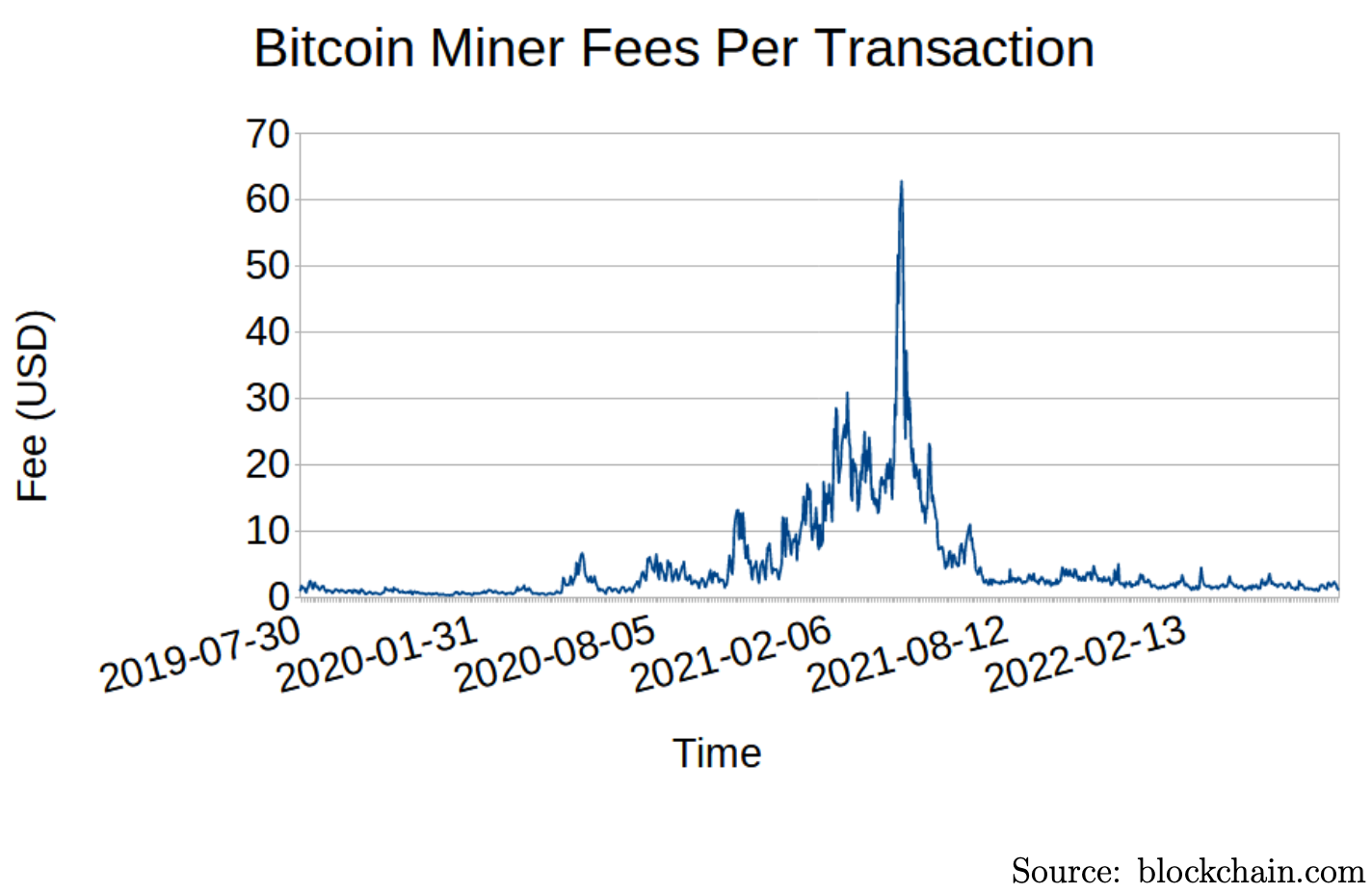

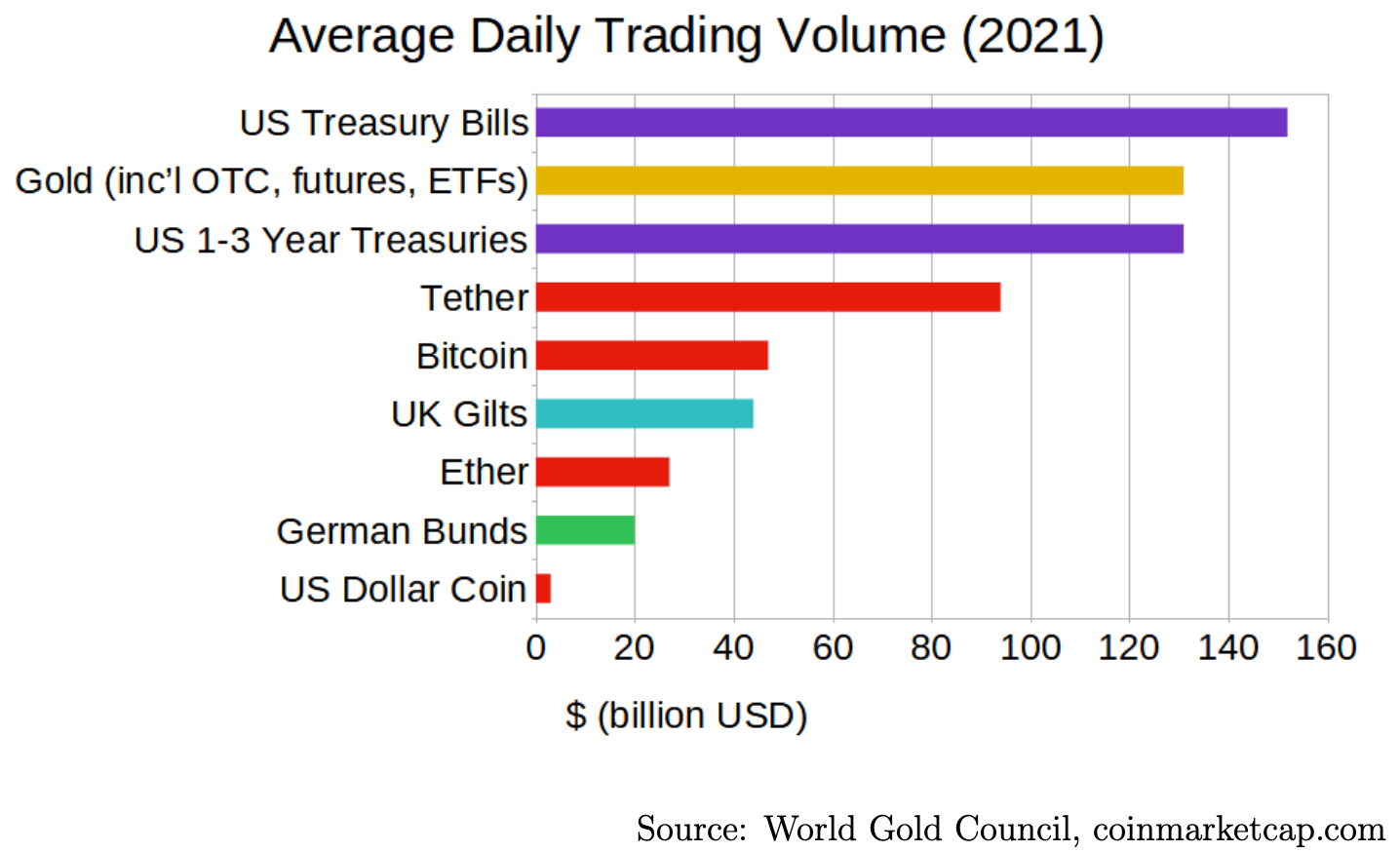

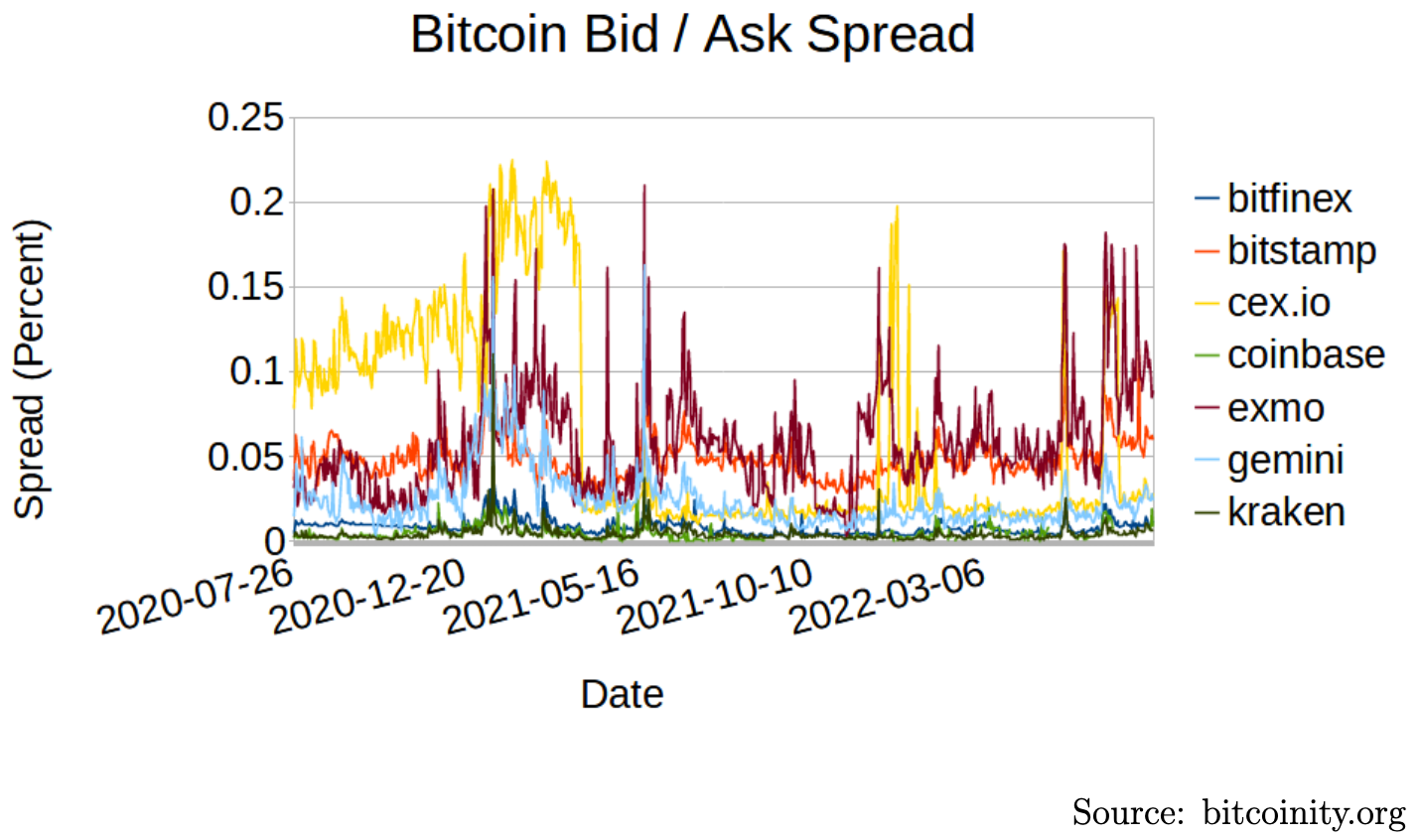

为了适合中央银行等机构投资,必须能够在不产生奢侈成本的情况下交易数十亿美元的比特币。比特币网络结构有利于大宗交易,因为支付给矿工的交易费用是固定的,而不是交易的百分比,而且这些费用通常只有几美元(从比特币单位转换而来),如图 22 所示。平均每日比特币的交易量也与其他主要储备资产持平,如图 23 所示。最后,图 24 显示比特币在多个交易所的平均买卖价差为 0.1% 或更低。

图 22:处理链上比特币交易的平均交易费用。费用以比特币支付,但在此图表中转换为美元。

图 22:处理链上比特币交易的平均交易费用。费用以比特币支付,但在此图表中转换为美元。

图 23:主要储备资产和加密货币的日均交易量,包括稳定币 Tether 和 USDC。

图 23:主要储备资产和加密货币的日均交易量,包括稳定币 Tether 和 USDC。

图 24:比特币在多个加密货币交易所的买卖价差。

图 24:比特币在多个加密货币交易所的买卖价差。

B.2 逃往安全区

作为一种风险资产,比特币历来没有表现出避险效应;在经济动荡时期,比特币的价格往往会下跌。事实上,图 25 显示,比特币在 2022 年 2 月俄罗斯入侵乌克兰的同时下跌。然而,该图还显示,在美国财政部对俄罗斯中央银行实施制裁后,比特币立即大幅升值。因此,比特币的去中心化性质可能会提供一些保险价值来抵御去全球化冲击,例如制裁造成的破坏。这一假设与 Aysan 等人 (2019) 一致,他们发现比特币可以对冲地缘政治风险。

B.3 价值存储

估计比特币的基本价值是一个活跃的研究领域。一种文献认为比特币的基本价值为零。 例如,Cheah 和 Fry (2015) 对比特币的早期历史进行了统计检验,并认为比特币价格构成了投机泡沫。相反,Biais 等人 (2022) 则认为,比特币的估值应基于其净交易收益流,包括逃避政府资本管制。Hayes (2019) 发现比特币的价格大致对应于比特币的边际生产成本。

事实上,有几个理由相信比特币的基本价值是正的(即使很难确定)。首先,比特币是一种没有明显替代品的资源。比特币是最大的工作量证明货币,(算力规模)高出近两个数量级。加密货币世界中的网络效应似乎非常强大;通过改变比特币架构的各个方面来改进比特币的努力(例如 2017 年产生“比特币现金”的硬分叉,这是一种每秒可以处理更多链上交易的比特币版本)并没有真正与比特币的受欢迎程度相媲美。目前改善比特币功能的努力不是改变比特币架构本身,而是集中在设计链下交易的方法上,例如闪电网络,它提供更快的交易和更低的费用。

图 25:储备资产和比特币的价格回报,在 2022 年 2 月 24 日俄罗斯入侵乌克兰的那一天正常化为 1 美元。虚线表示 2022 年 2 月 28 日美国东部标准时间上午 5:00,美国财政部外国资产控制办公室对俄罗斯中央银行实施制裁。

图 25:储备资产和比特币的价格回报,在 2022 年 2 月 24 日俄罗斯入侵乌克兰的那一天正常化为 1 美元。虚线表示 2022 年 2 月 28 日美国东部标准时间上午 5:00,美国财政部外国资产控制办公室对俄罗斯中央银行实施制裁。

其次,比特币的总量上限约为 2100 万(以太币总量没有上限,但权益证明更新预计会导致通货紧缩)。[30] 最后一个比特币在 2140 年被挖出后,矿工们 将竞争收取其服务的交易费用,但不会收到任何新铸造的比特币。虽然稀缺并不一定意味着价值,但数量限制确实有效地防止了比特币通过恶性通货膨胀而贬值。

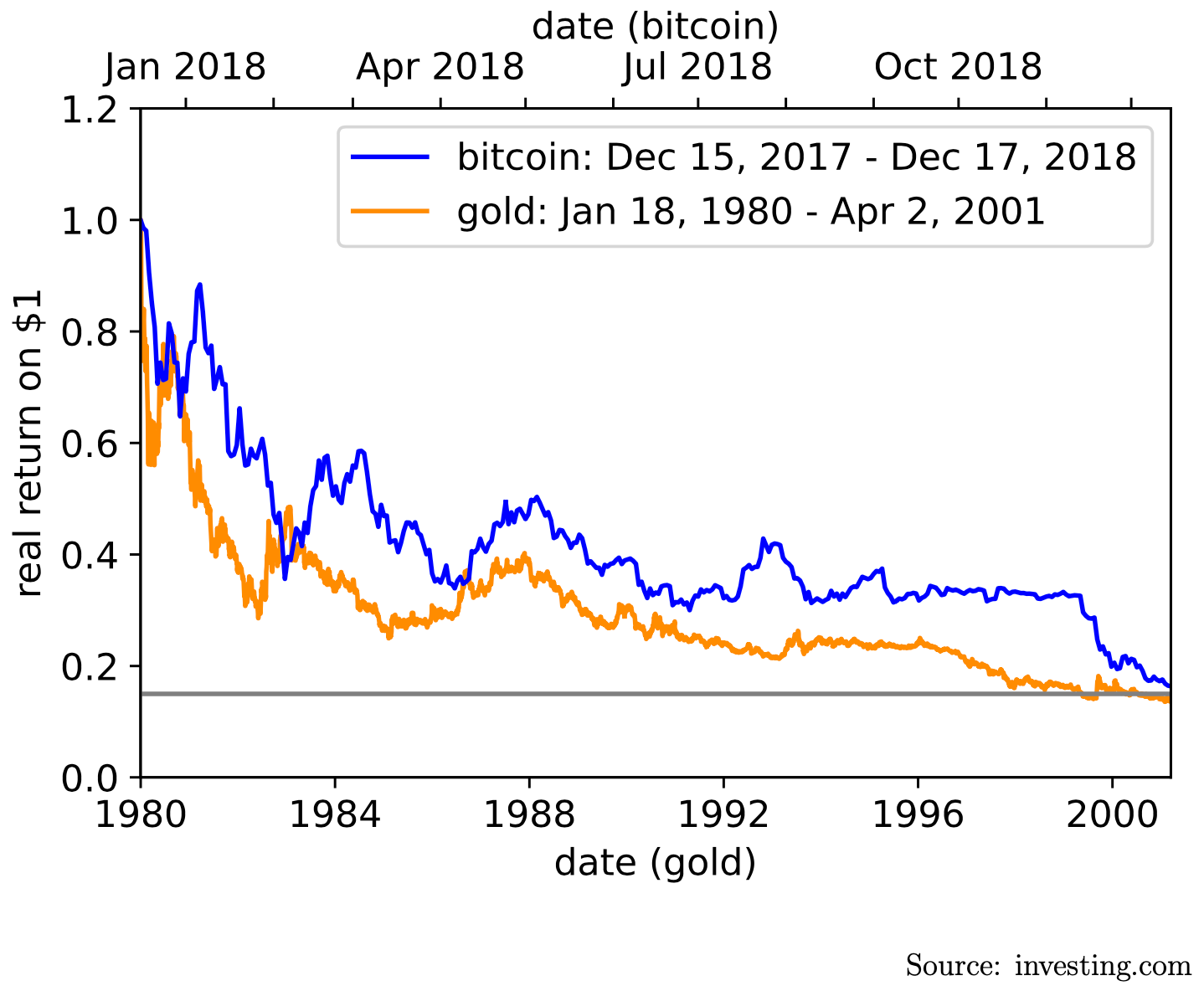

第三,比特币的波动性并不排除其作为价值存储手段的功能。黄金作为一种被广泛视为保值手段的储备资产,在很长一段时间内经历了重大的实际损失。Harmson (1998) 指出,黄金往往会在几个世纪内保持其购买力,但黄金价格可能会在 10 年或 20 年期间经历显著波动。事实上,图 26 表明,从 1980 年开始,黄金的实际价格在大约 21 年的时间里下降了 86%。同样,自 2016 年 7 月比特币的第三次“减半”事件(这降低了比特币的挖矿速率)以来,比特币从 2017 年 12 月到 2018 年 12 月经历了 83% 的最大实际回撤。[31] 叠加比特币和黄金价格图表揭示了几个相似之处,包括凹度、在系列开始时波动率聚集的模式,以及价格下跌幅度。

图 26:比特币和黄金的实际回报,从高峰到低谷衡量黄金在过去 50 年中的最大回撤,以及比特币自 2016 年 7 月以来的最大回撤(比特币第三次“减半”事件的日期,这降低了比特币的挖矿速率)。

图 26:比特币和黄金的实际回报,从高峰到低谷衡量黄金在过去 50 年中的最大回撤,以及比特币自 2016 年 7 月以来的最大回撤(比特币第三次“减半”事件的日期,这降低了比特币的挖矿速率)。

附录C 逆Student-T分布近似

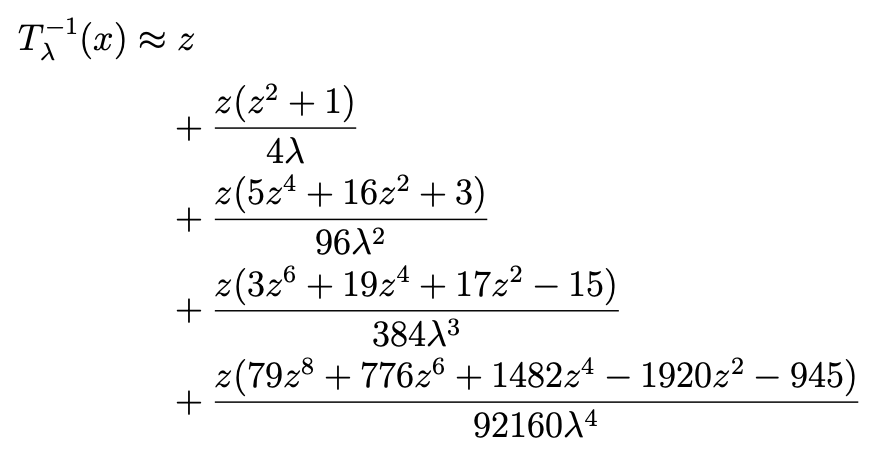

Cornish-Fisher 近似的前四项在 Abramowitz 和 Stegun (1972) 中给出。这些项利用 t 分布和正态分布“接近”这一事实,围绕逆正态分布展开了 逆Student-t 分布。近似误差随着自由度的增加而下降,但误差在 Student-t 分布的尾部增加。

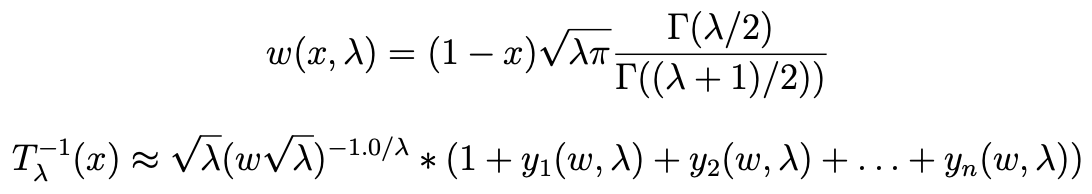

为了改进这种近似,我还对 Student-t 分布的尾部实施了幂级数展开,其中 Cornish-Fisher 展开表现不佳。当自由度较小时,尾部序列表现更好,与 Cornish-Fisher 展开很好地配对。Shaw (2006) 给出了级数展开式,其中 w 是一个辅助变量,yn(w, λ) 是一系列多项式项,n 是展开式的阶数。我将扩展到六个项。

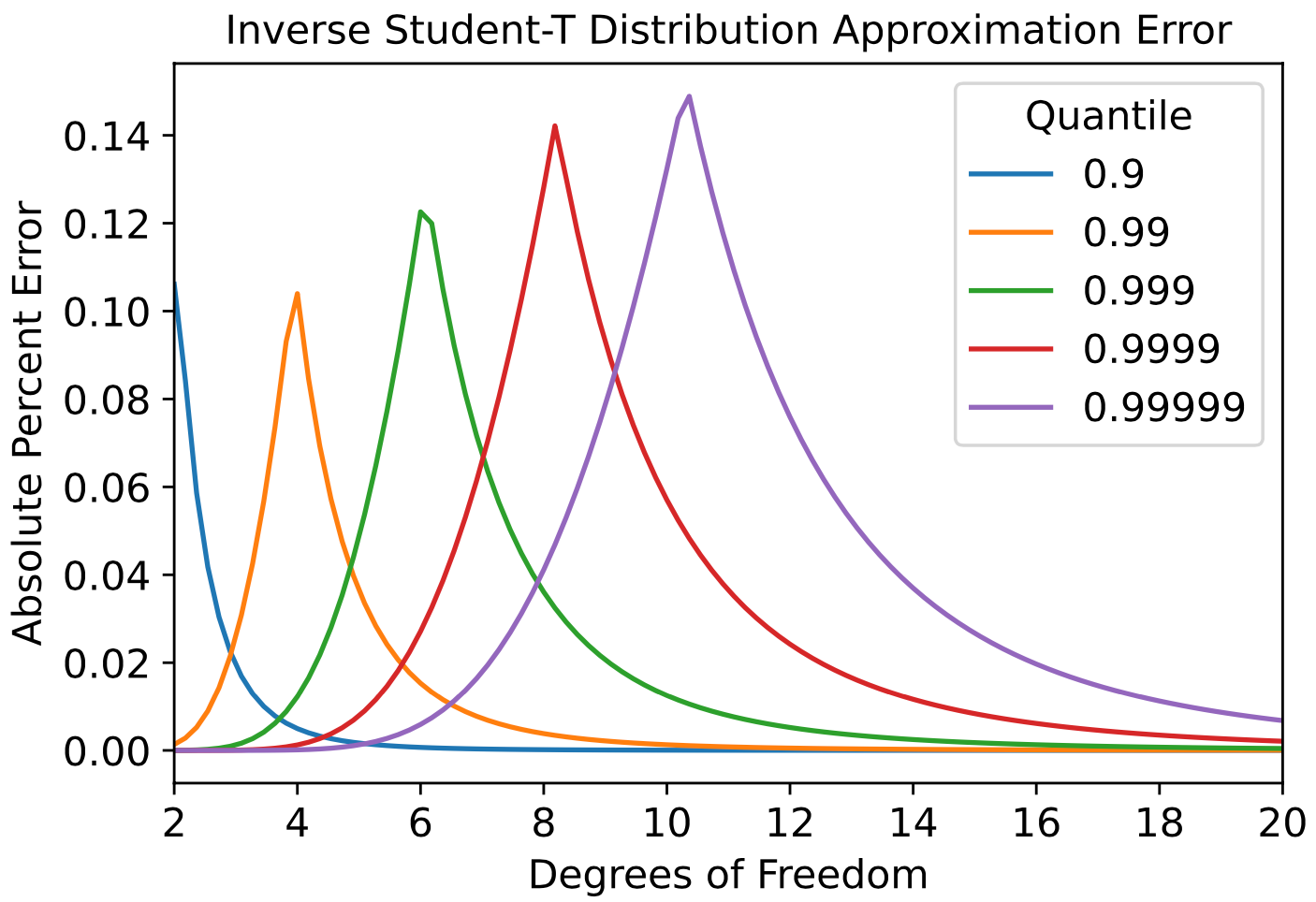

我拟合逻辑函数 q = 1 / (1+exp(kλ)) 来估计交叉分位数,作为自由度的函数,其中 Cornish-Fisher 展开中的误差等于尾部序列的误差。我发现 k = −1.09080618。

图 27:组合 逆Student-t 分布近似中的百分比误差,基于拟合逻辑函数在 Cornish-Fisher 和尾部序列之间切换。

图 27:组合 逆Student-t 分布近似中的百分比误差,基于拟合逻辑函数在 Cornish-Fisher 和尾部序列之间切换。

(完)

注:

27 https://dune.com/phabc/usdc-banned-addresses 28 https://dune.com/phabc/usdt—banned-addresses 29 https://indianexpress.com/article/technology/crypto/luna-terra-crash-a-brief-history-of-failed-algorithmic-stablecoins-7934293/ 30 https://blockchain.news/analysis/ethereum-2.0-full-upgrade-will-prompt-a-1-percent-annual-deflation-rate 31 在其历史的早期,比特币在 2011 年经历了 94% 的名义回撤,从 32 美元跌至 2 美元。但比特币在 2011 年是一种风险较高的资产,因为它只有两年的历史,而且采用的范围要小得多,这使得比特币在 2011 年的未来前景更加不确定。

公众号:刘教链

*根据央行等部门发布的“关于进一步防范和处置虚拟货币交易炒作风险的通知”,本文内容仅用于信息分享,不对任何经营与投资行为进行推广与背书,请读者严格遵守所在地区法律法规,不参与任何非法金融行为。*