微策略爆买3万枚!

号外:教链内参2.7《美股续创新高》

日前,因囤积比特币(BTC)而知名的美股上市公司微策略(Microstrategy)放出了2023四季度财报。看了这篇财报,才发现在2024年初现货ETF通过之前,自2023年10月份启动的暴拉行情的动力源头,就有微策略的一份不小的贡献。

从微策略报告中给出的持仓增长图表可以看到,2023年三季度还在缓慢地按部就班加仓到持仓15.8万枚BTC的微策略,在四季度突然爆买3万多枚BTC,仓位猛地增长到了18.9万枚!

到了2024年一季度,微策略又小幅补仓850枚BTC,使得截至2月5号,持仓达到了19万枚BTC整数大关。

根据财报披露,19万枚BTC持仓,所用的建仓总资金量为59.3亿美刀,算下来折合平均持仓成本为每枚BTC 31224美刀。根据目前44.5k左右的价格来看,浮盈40%多。

2023年四季度爆买的30905枚BTC,总成本12.13亿美刀,平均加仓成本39262美刀。2024年一季度补仓850枚BTC,总成本3720万美刀,平均加仓成本43764美刀。目前二者都买得不亏。

要知道,整个四季度矿工一共才能生产多少枚BTC呢?按每个区块6.25个BTC的固定产量来计算,一小时6个区块,一天24小时,一个季度90天,那么季度产量就是6.25 x 6 x 24 x 90 = 8.1万枚BTC。

也就是说,仅微策略一家,就收走了季度产量的三成多!

难怪比特币从10月份开盘的27k,一个季度猛地拉升到12月收盘的42.5k,季度增幅57%!

自从囤了比特币,微策略的股价也是溜得飞起。下面这张图,便是微策略老板引以为傲的一张美股增长对比图了。

图中显示,自2020年8月微策略开始囤饼伊始,截至2024年2月初,其美股增幅高达305%,远超美股的几大头部公司的股价表现。

就这,它还不忘捎上“同一赛道”的竞争对手们。但其实,已经很难说微策略还是一家“企业软件开发公司”了。

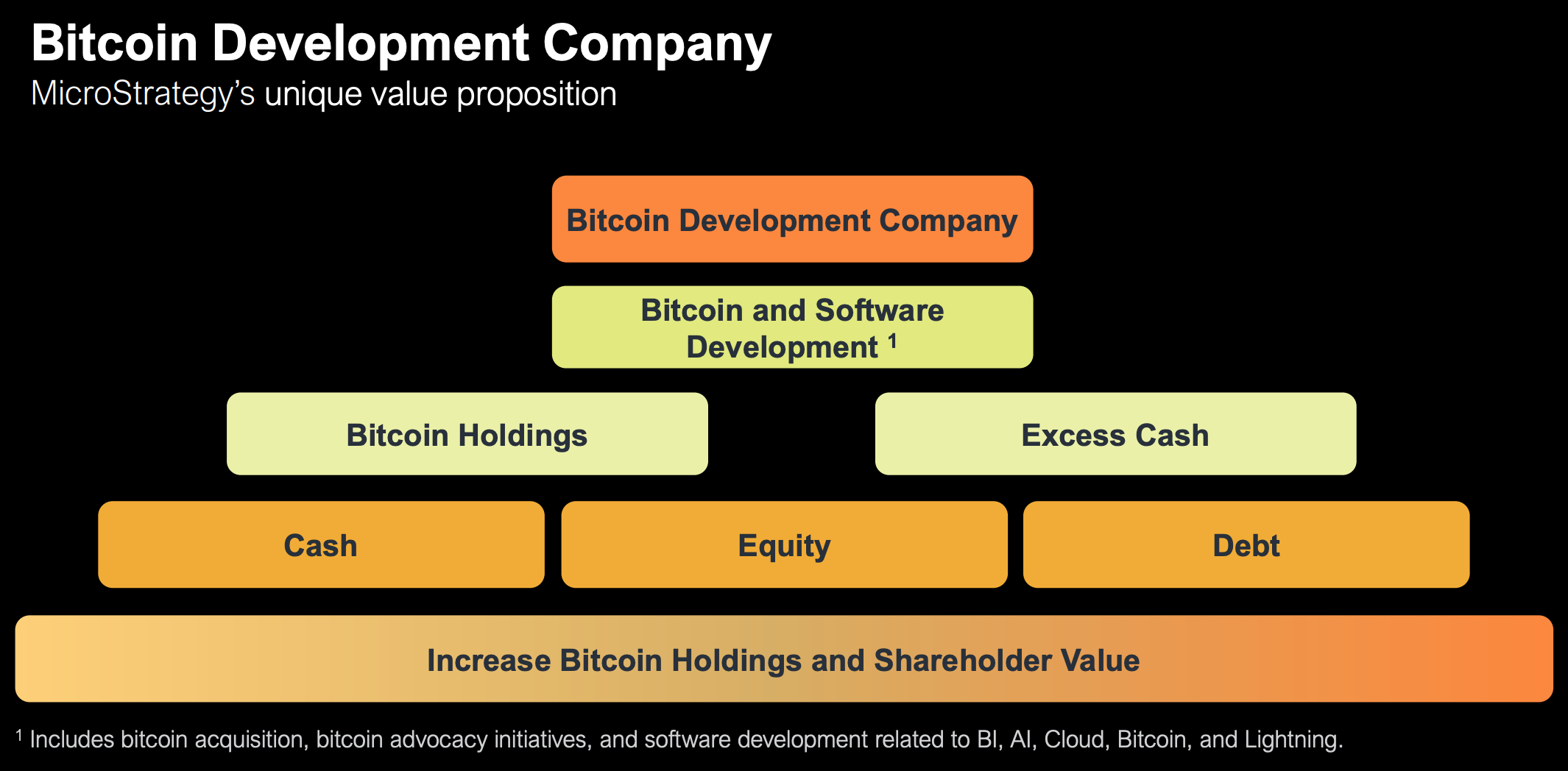

连微策略自己,也开始标榜自己已经成为“世界上第一家比特币发展公司”。

在报告中,它这样写道:「“微策略公司是全球首家比特币发展公司”

「微策略公司(纳斯达克股票代码:MSTR)认为自己是世界上第一家比特币发展公司。

「我们是一家公开上市运营的公司,致力于通过我们在金融市场、宣传和技术创新方面的活动,持续发展比特币网络。作为一家运营中的企业,我们能够利用现金流以及股权和债务融资的收益来积累比特币,作为我们的主要财务储备资产。

「我们还开发并提供业界领先的人工智能驱动的企业分析软件,以促进我们“智能无处不在”的愿景,并利用我们的软件开发能力来开发比特币应用。

「我们相信,我们的运营结构、比特币战略和对技术创新的关注相结合,为创造价值提供了一个独特的机会。」

有人说,微策略就是一个自带场外现金流和灵活运用杠杆的囤饼代理人。微策略自己也是这么宣传的。

不过,仔细看财报就会发现,这个场外现金流还是略显尴尬的。2022年和2023年连续两年,Non-GAAP运营收入都是负数!其中2022年亏损12亿美刀,2023年亏损4500万美刀。2024年他们预计有希望扭亏为盈。

所以,至少从目前来看,它的场外负现金流反而损害了囤积的BTC资产的账面价值。这使得在目前的会计准则下,微策略持仓的账面价值并不是市场价值81亿美刀,而是成本59亿美刀,减去折损23亿美刀,结果只有37亿美刀。

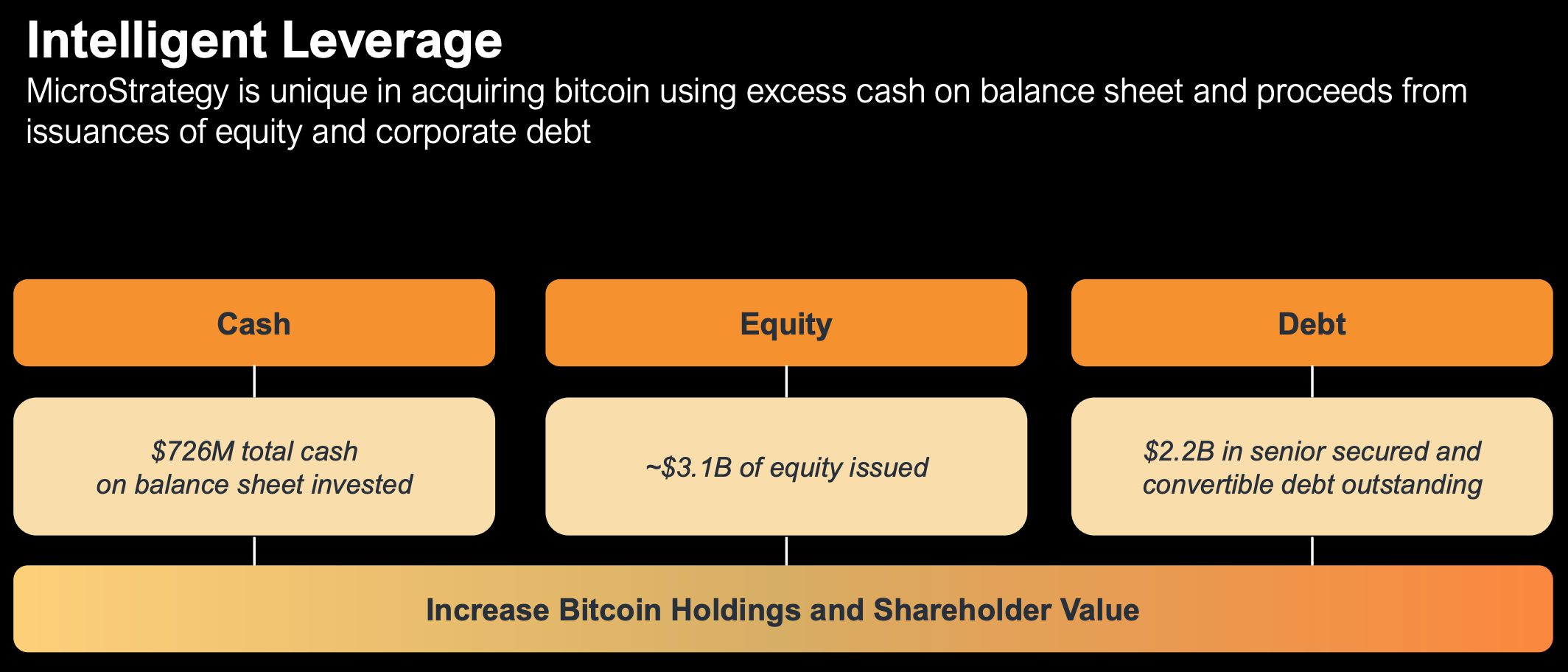

这大大限制了微策略加杠杆的能力。但依旧不妨碍微策略爆买的主要策略,其实就是上杠杆,俗称借钱!

在微策略的财报里,它说自己用的是“巧妙的杠杆”。

微策略现在资产负债表上有7.26亿美刀现金,以及约31亿美刀资产(注意上文谈到的会计准则问题)。负债则有22亿美刀。也就是说,净资产大概只有7.26 + 31 - 22 = 16.26亿美刀。

常看教链内参的星球会员都知道,微策略公司和老板Michael Salyor,其实都在趁着微策略股票跑赢之际,抓紧减持套现,该囤饼囤饼,该储备弹药储备弹药。(参考阅读教链内参11.30《微策略售股囤饼》,教链内参1.3《该如何计划减持》)

他们虽然嘴上说微策略股票千般好万般好,比现货ETF还要好,云云。但是他们更知道,有花堪折直须折,莫待无花空折枝。靠负债支撑起来的仓位,毕竟不如现货BTC来的安稳、踏实。无债一身轻嘛。

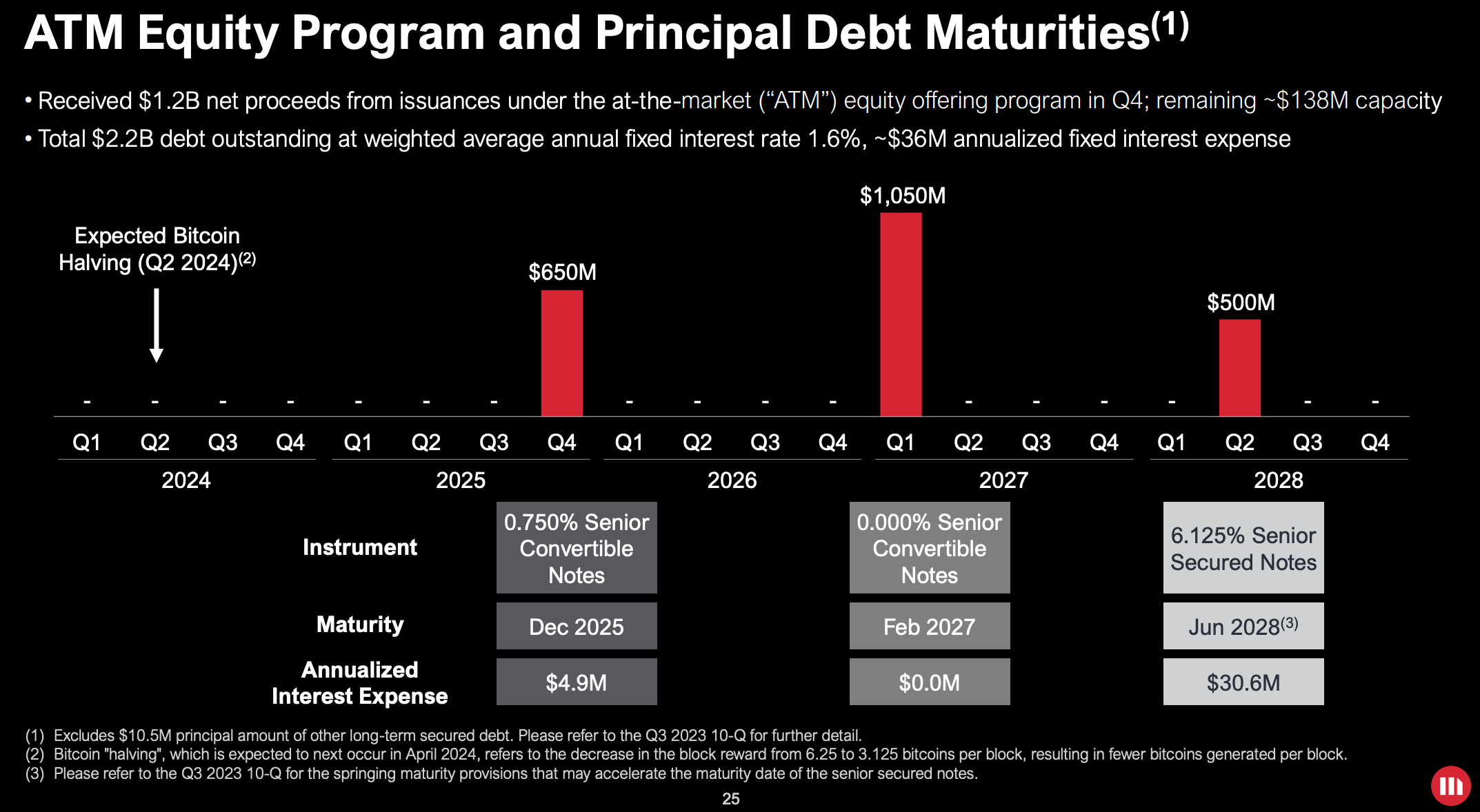

微策略的债务,主要有三笔。客观地讲,已经比绝大多数个人韭菜能拿到的杠杆要美丽太多了。最大的一笔10.5亿美刀,免利息!到期日,2027年2月。

另外两笔,一笔6.5亿美刀,利息千分之7.5(超级低),到期日早一些,是2025年12月;另一笔5亿美刀,利息百分之6.125(比较高),但到期日很晚,要到2028年6月。

从这个债务到期日的时间设置上就能一眼看到微策略的小算盘:它一定是盘算着,2025年底很可能是下一轮牛市的顶点,到时候高位抛售,还掉这笔债务,剩下的都是自己的,美滋滋。

至于最大的一笔债务,则跳过2026年的预期熊市,待到熊市结束开始反弹之际,2027年一季度,再开始还债。我不知道微策略究竟是准备在2025年底牛市高点一气呵成把这两笔债务的偿债成本都给卖出来,还是等到2026年底、2027年初熊市低点再卖饼还债。但是依照常理推测,它很有可能会想最大化自己的利润,所以大概率会选择最充分地利用好2025年底的牛市。

微策略目前囤积的近20万枚BTC,如果在2025年牛市高点倾泻而出的话,会不会有可能成为下一轮牛市结束转熊的重要诱因呢?