美联储的“真相”

号外:教链内参12.9《山寨的春天》

美联储的一举一动,已经俨然是整个世界经济、金融的最举足轻重、最重大的宏观事件。

其全球无与伦比的影响力和事关每个人钱袋子的千钧之重,让美联储主席甚至美联储理事的每一次讲话,每一句话的遣词造句,都被全世界的财经媒体放到放大镜下面良久审视,试图从诸如“期待”和“认为”这样的用词差异中,寻找到影响市场未来趋势的蛛丝马迹,以及决定自己仓位盈亏的财富密码。

这显然是一种被绝对权力PUA到极致的斯德哥尔摩症候般的过度敏感和神经质。

特别是,如果你是在尝试跳出它的无上权柄所圈画的游戏规则,进入另一个游戏,那么很显然,你不可能对美联储亦步亦趋。

要建立对美联储的批判性眼光,就要跳出对它绝对权力的顶礼膜拜,从更为宏观的视角,深挖它的本质,探寻它的秘密,揭示它的真相。

于是我们就要先好好看一看,美联储的资产负债表。

说来有趣,在美联储的官网上,导航栏菜单里并没有给出一个入口,可以直达资产负债表。找到资产负债表的操作相当隐晦:你需要反常规地直接点击菜单名“Monetary Policy”(货币政策),而不是在下拉菜单中寻找菜单项。点击后你会进入一个完全不同的页面。在这页面的底部中间,就可以找到“Federal Reserve Balance Sheet”(美联储资产负债表)。

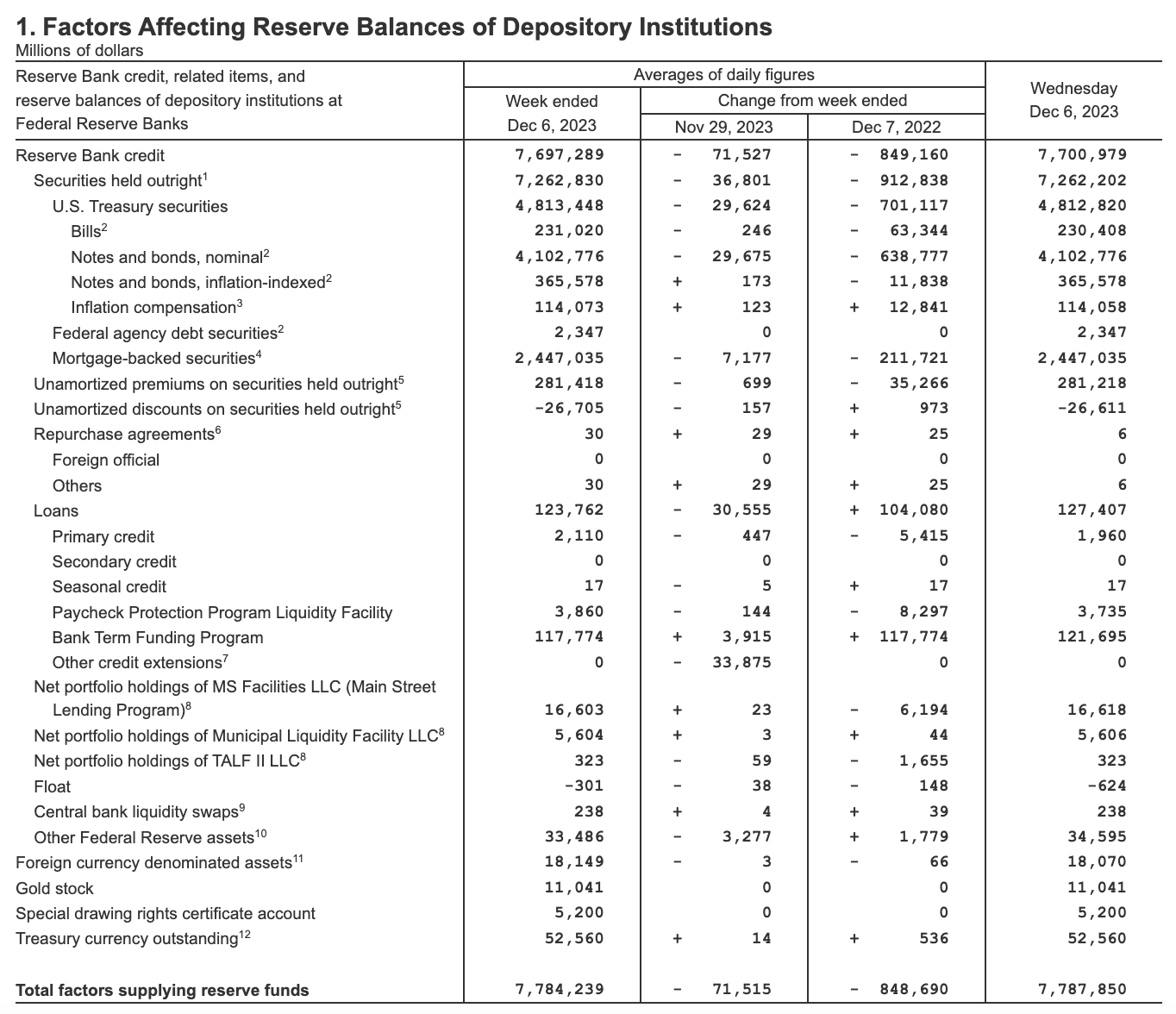

这是 2023.12.6 的最新数据披露:

资产项:

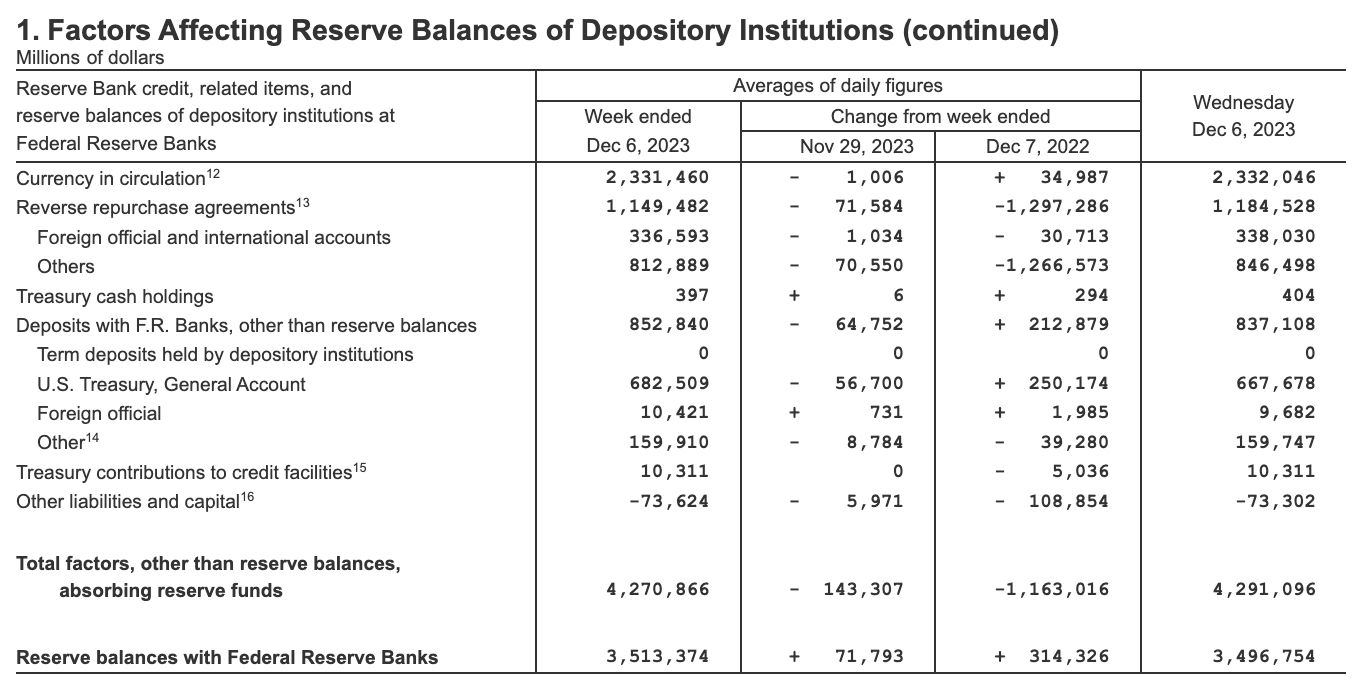

负债项:

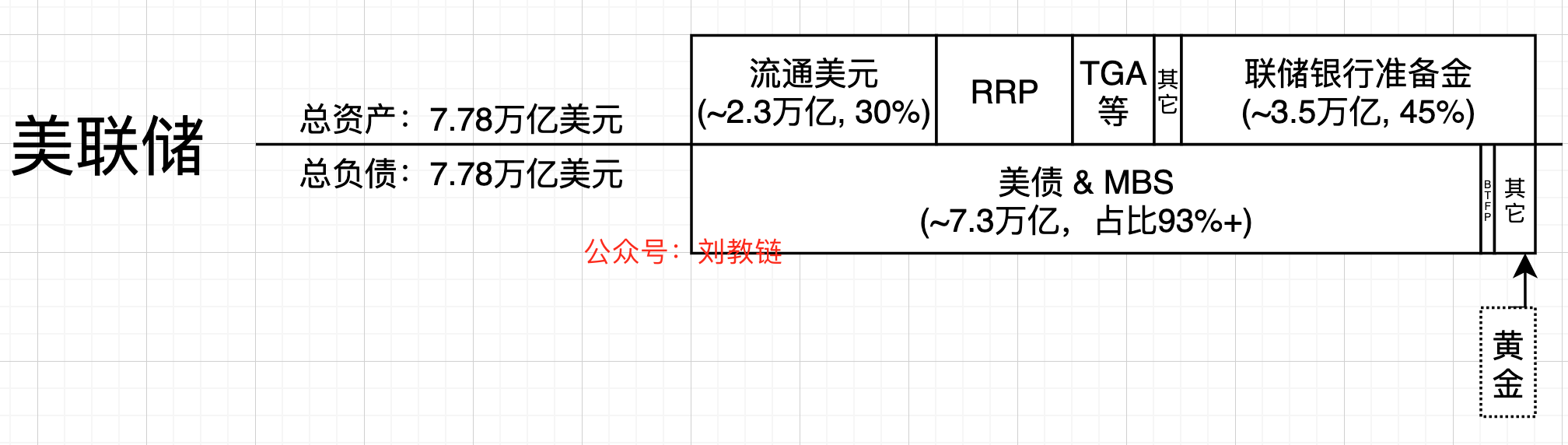

数据表格看得眼花缭乱。教链把它按照“几何画法”画成了下图:

作为一个中央银行,美联储的资产负债表也是没有所有者权益的,因此其总资产等于总负债。这个数字目前是不到8万亿美元。也就是我们常说的资产负债表规模。

我们通常所说的“扩表”就是指扩大这个规模,而相应的,“缩表”就是指缩小这个规模。

早在今年10月31号的时候,教链写过一篇《央妈的“秘密”》,给大家拆解过咱们央妈的资产负债表结构。相对于央妈而言,美联储的资产负债表就显得更加简单 —— 特别是,资产端。

美联储的资产端特别“单纯”:93%以上的资产就是美债和MBS。其中,大约三分之二是美债,三分之一是MBS(房地产抵押贷款)。

相传在2008年次贷危机之前,美联储是只囤美债的。但是次贷危机的时候,各大银行搞了太多的房地产债券,底层人民一断供,资产要崩盘了,于是美联储就下场吸收这种债券,就此成了常规操作。

另外就是大家听说过今年初的美国银行业危机,硅谷银行等一些中小行也学美联储囤美债,自以为如此安全的债券应该毫无风险。结果呢,美联储加息,美债价格跌破面值,搞得这些中小行资不抵债,纷纷破产。(参考阅读刘教链3.12文章《美联储的官员们,都在坐等出事!》,3.29文章《暴跌99%》,9.23文章《敲山震虎:论硅谷银行的倒掉》等)

那么为什么这些“资不抵债”的债券,美联储吸收过来,就不会暴雷呢?

这便是美联储无限钞能力的最大秘密之一。

当然,这其实是公开的秘密。

债券在别人的资产负债表里,要按照市场价格计价。比如面值100刀的2年期美债,如果是在硅谷银行手里,当市场价跌到98刀,资产价值就缩水为98刀,不足以支撑100刀的负债,于是就发生了资不抵债的问题。

可是同样是这面值100刀的2年期美债,如果是放在美联储手里,那就大不一样了。美联储可以忽略一切市场价格,直接按面值100刀簿记这项资产,永不缩水。这样,美联储就永远可以用它来支撑100刀美元的发行。美元是美联储的负债。100刀恒等于100刀。资产恒等于负债。

房子也是一样。50万刀30年期的房贷,放在别人手里,如果贷款出现风险,其债券市场价是要缩水的,因为存在无法全额回收的风险。而一旦被美联储拿来,神奇的一幕发生了,美联储可以忽略一切市场定价,其实也就是忽视了一切市场风险,直接按照50万刀来簿记这项资产,并以此为支撑发行50万刀美元出来。50万刀恒等于50万刀。资产恒等于负债。

现在你可以掂量掂量,美联储表内的这高达近7.3万亿刀的资产,究竟有多少泡沫,又有多少水分,以及多少真材实料了。

于是乎,和解决次贷危机类似,解决银行业危机,只要“发明”一个工具,把银行的美债资产吸收到美联储这里,资不抵债就被解决了。这就是BTFP(银行短期融资计划)的本质原理:银行把不足值的美债交给美联储,美联储按足值入表,发行等值美元还给银行,银行的美元资产就和负债相等了,资不抵债神奇地消失了!

目前,BTFP大概有1177亿刀的规模,不大。主要是,只要不挤兑,这个问题其实并不致命。银行捧着美债还能吃高息,何乐而不为呢?

剩下的资产项都比较琐碎了,就不必一一列举。

需要注意的是,关于黄金,其实美联储是进行了相反的簿记策略 —— 按照远低于市场价的价格来入表。关于低估黄金价值的问题,在刘教链11.14文章《美国究竟持有多少黄金?》一文中有详细的解读。

如果还原为目前市场价格约2000刀来计算黄金的价值,那么该项资产将膨胀到约5220亿刀,占比也上升到约为6.7%。

美联储的负债端相比之下则稍微有那么一点点复杂。

主要负债项是:流通美元,RRP(隔夜逆回购),存款(主要是TGA即财政部存款),以及最大头的联储银行准备金。

其中联储银行准备金约3.5万亿刀占比45%,以及流通美元(美联储直接印的美元,即M0)约2.3万亿占比30%,是最大的两项负债。

我们知道,美联储是一个私人机构,不接受美国政府的领导。它由多家地方联储银行联合成立,并轮流担任理事,共同开会决策重大的货币政策。

美联储为这些联储银行放在这里的准备金支付多少利息呢?

根据上个月,也就是今年11月份最新一次的议息会议纪要,目前准备金利率是5.4%。这称之为IORB。

也就是说,每年美联储要支付给这些联储银行们高达3.5万亿 x 5.4% = 1890亿美刀的利息。

美联储本身又不赚钱,那么这些利息用什么支付?当然就是用资产的利息收入,也就是美债的利息收入来支付咯。

而美债的利息又是从哪里来呢?主要就是美国政府的税收。

看一下美国财政部网站就知道,2023财年的税收大概是4.44万亿刀,平均到每个月就是3700亿美刀。嗯,差不多半个月的财税收入,都直接上交给了这些联储银行老爷们。

有一个公开的知识是,美联储的盈余会全部上缴给美国政府。啊,好一个大公无私的非盈利机构。

而同样是公开的秘密则是,美联储作为一个管道,把从美国民众头上征收的税(主要是直接税),经税务局、财政部,借助美债这个资产以及IORB这个工具,上供给了私人银行家们。美联储在这个意义上,就是金融利益集团的抽水机。

除此之外,RRP也就是隔夜逆回购是另一个比较重要的操控市场的工具。关于RRP,刘教链今年8.29文章《美联储养虎为患》中有一些初步解读。而关于repo(回购)和RRP(逆回购)的技术操作,则在刘教链10.4文章《美联储世纪大裁员》中有所介绍。

从表中数据可知,目前RRP在美联储表中占据第三大的规模,大约是1.15万亿刀。

而这一部分,美联储也是要付利息的。付多少呢?

根据11月份的议息会议纪要,目前隔夜逆回购利率被定在5.3%的水平。

也就是说,相当于单利每年付出去1.15万亿 x 5.3% = 609.5亿美刀的利息。

比上面上供给储备银行的利息要少,大概是其1/3左右。

这部分主要是给了商业银行。而商业银行主要是通过货币基金吸储放在这个工具里。所以,最后是流向了理财人士。

按照BitMEX创始人Arthur Hayes的看法,如果隔夜逆回购里的流动性出逃,而美国财政部账户(TGA)的余额却没有增加,那么这部分流动性大概就是跑去追逐更高收益的产品去了。这可能也是我们今年看到随着隔夜逆回购规模的持续降低,BTC持续走高的背后原因之一。

好了,经过这么一番拆解,你应该更懂美联储一些了。尤其是,它是如何靠着巧妙的会计操作,上演“帽子戏法”;同时,伪装成一个非盈利机构,向私人银行家手里输送财富的。

有一些真相并不美好。它向我们展现了这个世界的冷酷。但是,了解真相、知道真相,是逃离被收割命运的第一步。当越来越多人觉醒,也许世界将会变得不同。

正如登月的阿姆斯特朗所说的:这是你的一小步,但也是人类的一大步。