伯克希尔意外暴跌99%

隔夜BTC(比特币)回升至69k一线。一直看不起BTC、蔑称之“老鼠药”的投资大师、“股神”巴菲特个人身家一夜缩水99%,因为他是自家牛股伯克希尔的最大持有者,持仓38%,而伯克希尔隔夜暴跌99%。

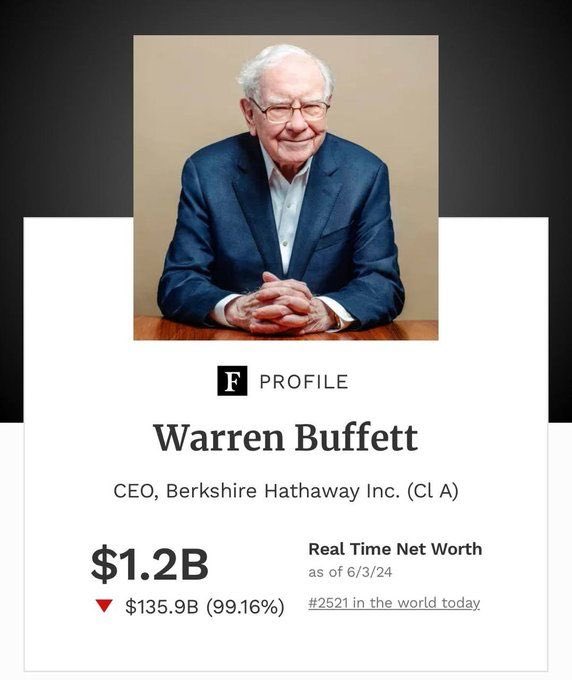

不过,贫穷的确限制想象力:普通韭菜崩盘,手里的仨瓜俩枣可能就要归零了;而巴菲特崩盘,却仍然是亿万富翁。缩水99%之后其个人财富居然还高达12亿美刀!惊不惊喜,意不意外?这也让众网友见识了,韭菜到股神的距离,比地狱到天堂的距离还要远。

话说这伯克希尔·哈撒韦的A类流通股,为啥突然暴跌了99%呢?难道是好像去年教链《暴跌99%》(2023.3.29)一文所介绍的,因美联储缩表加息而崩溃破产的签名银行、硅谷银行一般的遭遇吗?

并不是。

纽交所(NYSE)很快发表声明,迅速把锅甩给了CTA(整合行情协会)。CTA赶紧解释,是软件问题。这一问题影响了约有40家股票。

CNBC报道了它们各自的阐述。大致是这样的:

「纽约证券交易所称,问题源于整合行情协会(Consolidated Tape Association)发布的报价带,该协会是各大交易所共同提供实时股票报价的组织。纽约证券交易所在美东时间上午 11:45 左右表示,问题已经解决,交易恢复正常。

「CTA 表示,在美东时间上午 9:30 至 10:27 期间,限涨限跌价格带出现了问题,这是一种旨在消除市场波动的机制。CTA 表示,问题可能是由新发布的软件造成的,该组织将在周二的交易时段恢复使用其主数据中心以前的软件程序。」

但是,为什么同样是新软件,纽交所那么多股票,就偏偏是这40家出问题呢?这就没看到更深入、详细的解释了。

估计CTA也不知道。因为它们给出的解决方案是:先回滚到旧版本软件,容后再慢慢研究具体故障究竟出在什么地方。

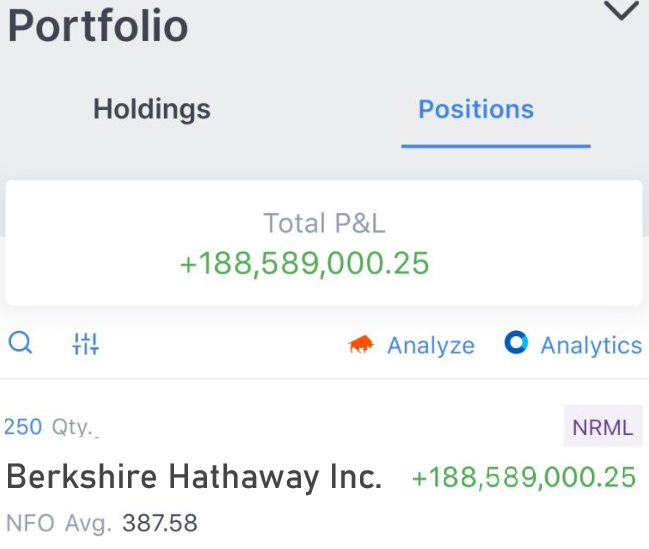

这一夜,几家欢喜几家愁。有人仓位陷入巨额亏损,被券商追缴保证金。有人眼疾手快,成功“逢跌加仓”(buy the dip),一夜暴富。

不过,估计纽交所稍后可能会把故障期间的交易数据全部视为“错误”数据,然后通通回滚,予以撤销。

手快小哥将会体验一把什么叫作“最残忍的不是奋斗一生却仍遥不可及,而是先把暴富放到你手中然后却又无情剥夺”。

不过,我们从这个意外事件,是不是也可以管窥一下“高处不胜寒”的美股市场的成色呢?为什么失去了“数据操纵”——限制涨跌、消除波动的实质就是人为数据操纵——的保护,区区3、4000手交易(该股是1股1手)就把如此大体量的伯克希尔的市场深度直接给击穿、击溃了呢?

做市商的资金是不是根本没有真正的放在市场的深度里,而是挪用、抽走,拿去别的地方追逐收益去了呢?我们看到的美股流动性和深度数据,是不是都是这种虚假的、操纵出来的“假数据”呢?

在uniswap里做过LP(流动性提供者)的朋友都知道,如果要做市,就要把资金锁到交易合约里,来给交易者提供流动性。客观上,我把100万美刀放进去做市,就不能把这100万美刀再拿去买美债吃高息收益了。所以,做市对于做市商而言,是有资金的机会成本的。

人性上,我肯定会希望这100万美刀,既能一边做市赚手续费,又能存美债吃高息。那么我会怎么办呢?对于链上交易系统uniswap,透明公开,我没有办法作弊。但是如果是中心化平台如纽交所呢?如果纽交所们通过CTA人为控制数据波动性,把涨跌幅度修正到一个很窄的价格区间之内呢?

比如,伯克希尔市场价63万美刀一股,日常波动性不超过3%(假设),即61万刀-65万刀的波动区间。做市商正常情况需要在每个交易价格上挂单,来提供深度。显然,61万刀以下的买单,65万刀以上的卖单,这些挂单几乎不会被使用,却白白占用了宝贵的资金!

聪明的人一定想到了,如果我们通过人为操纵数据,不允许超出波动区间的数据出现,以某种方式平滑处理掉,从而100%向做市商保证,价格不会超出61-65万刀区间。那么试问做市商会怎么做?当然是把61万刀以下、65万刀以上的做市资金全部抽出,拿去干更“有用”、更赚钱的事情啦!

其实这也正是uniswap V3的“区间做市商”算法的基本原理。

于是我们可以很容易推理出,对于资本效率的极致追求,会导致他们合谋来操纵数据,压缩在一个尽可能窄的波动区间之内。这样就可以释放和抽离最多的资本金,以实现资本收益的最大化。

在链上交易系统uniswap V3里,所有的区间流动性都是公开透明的。而在中心化交易系统里,完全可以虚构出没有真实资金支撑的流动性,因为人们会觉得这些流动性永远不会被“使用到”嘛,而且对数据的操纵也使其对此充满信心。当然,我们没有调查和审计这些黑箱系统内部资金的权力,这些推理只是出于对人性和利益的猜测。

于是,不出意外地,意外发生了。

因为新版本软件的程序员可能是不太了解这个精巧的“操纵”,写入了一段过于“诚实”的报价代码。软件上线后,仅仅3、4000手交易,就让价格波动超出了控制区间。

在控制区间之外,出现了几乎就像是外太空的真空一样的资金真空!

虚构的做市单、虚假的流动性根本就无力与真实的卖单成交。

托不住,根本托不住!

价格扶摇直下,“疑似银河落九天”,从摩天大楼顶部自由落体,结结实实地摔到了马路上,中间没有遇到任何阻力。

幸运的是,只有大约40支控制区间过窄的股票,因限制区间被击穿而坠落。其他大部分股票,则因为没有超出限制区间而表面上安然无恙。

反思:为什么华尔街机构比你小散户赚钱多?你的100万美刀本金只能当100万美刀本金使用,而它们的100万美刀本金,却可以通过这样的操弄和挪用,反复用上10次。(10是虚数,仅供示意)那就相当于是1000万美刀本金了。

就算你们都能拿到市场平均收益率10%。你100万美刀赚了10万美刀,ROI(投资回报率)10%。华尔街机构用100万美刀却可以赚到100万 x 10 x 10% = 100万美刀,ROI 100%!

为什么要玩区块链?因为区块链是透明游戏,至少你可以选择只玩其中的透明游戏。在这些游戏中,不会有人能够通过数据操纵来获得不公平的非对称优势。

在所有的金融游戏中,最顶格、最终极的游戏就是印钱游戏。而当今全球,美元印刷游戏的庄家就是美联储。而伯克希尔就是这个不透明游戏的大玩家。

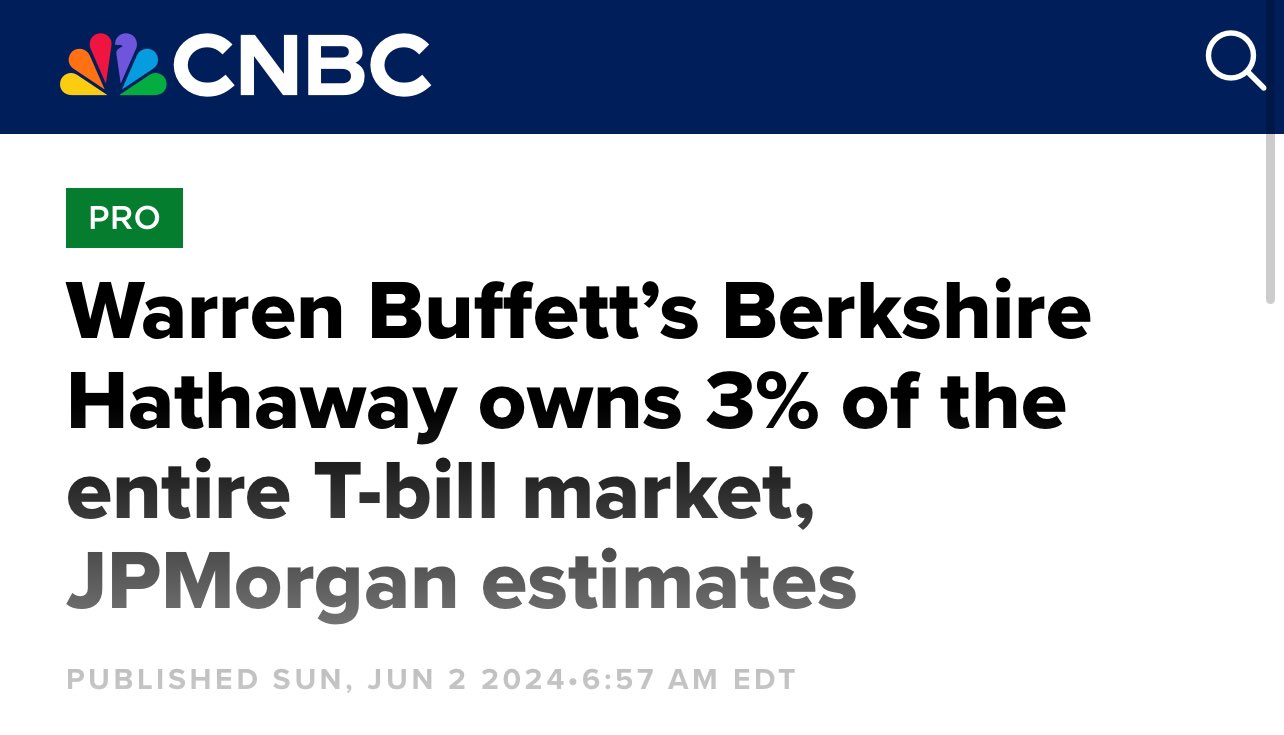

摩根大通估计,巴菲特的伯克希尔·哈撒韦持有全部美债T-bill总量的3%!可称之为深度绑定,一荣俱荣,一损俱损了。

小散户、小玩家,在美股市场上被华尔街碾压,在更为高深莫测的美元游戏中,岂有不被巴菲特这种大玩家碾压之理?

不公平日久,物极必反。天降猛人中本聪,以一己之力,未曾向任何资本大玩家进行任何融资,独立发明和制造出了零资本寄生的比特币。

比特一出天下反。原本颠倒的,被反转过来。原本隐秘的,被显现出来。原本虚假的,被揭露出来。

巴菲特的伯克希尔·哈撒韦,的确“暴跌”了99% —— 以BTC计价。自2015年至今,从每股约900 BTC跌至每股9 BTC。而且,还将继续跌落下去,永无止境……

老鼠被老鼠药药死了。