公链实用代币的微观经济学

尝有朋友问,一个公链实用代币的价值是如何估计的。

靠拍脑袋肯定是拍不出来的。我们需要确立对标,并运用一点儿微观经济学的供需平衡理论知识。

这里的公链实用代币(utility token),指的是用来支付该公链上链记账之系统资源使用手续费(俗称gas fee)的代币(token)。

侧链、Layer-2等类似的记账系统,大抵上也是类似。

通常我们所了解的公链,如以太坊、Polygon等,其市场价格并不完全是其gas的估值,主要是在于它们的代币存在二级市场,催生了投机性的交易需求,从而扭曲了代币的实用价值。

投机价值,常常会使得代币的价格超出其作为gas的实用价值,从而反过来抑制了其作为gas的使用,因为太贵了用不起,这就是教链常讲的“自限性问题”。

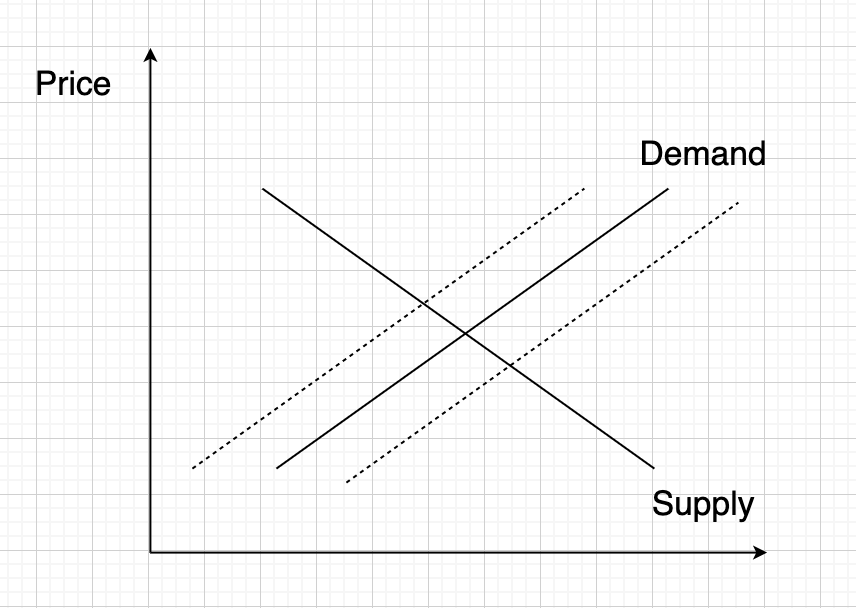

当我们考察其投机价值的市场均衡价格时,供需关系符合经典的供需曲线,即,供应多了或需求少了,价格下降,供应少了或需求多了,价格上升,如下图所示:

在图中,实线的供给曲线倾斜向下,需求曲线倾斜向上,二者交叉点即为均衡价格。当供应变动时,需求曲线则向两条虚线所示的方向移动,或向左(供应减少,价格上升),或向右(供应增加,价格下降)。这是我们在微观经济学教科书上常见的示意图。

这是人们在商品市场中发现的一般规律。

比如,在纺织业中,当技术进步导致纺织品产量大幅上升时,早期效率领先的纺织厂的确比竞争对手赚取了更多的钱,但是,随着新技术的快速普及,很快的,所有纺织厂都不再存在技术领先的比较优势,纺织品的产量的大量增加,导致纺织品价格大幅跌落,纺织工厂的盈利能力依然未能改善,最终反映在股价上就是股价难有起色。这就是巴菲特投资生涯早年在伯克希尔纺织厂上所学到的深刻教训。

但是,如果我们继续追问,当需求饱和时,为什么不能把商品囤积起来,以获得更高价格的均衡点呢?

于是我们发现了深一层次的秘密:实物商品因为库存成本和保质期的问题,导致其无法长期保存,因此必须被迫在有限的期限内出售出去,否则就要赔本。

也就是说,实物商品的价格底部并不是零,而是负数。这似乎违背直觉,但却是经济事实。

当年原油宝产品穿仓,就是投机这个产品的人们,压根儿做梦都没想到,原油作为一种实物商品,其价格居然能够跌成负数。负数,意味着卖家不再想承担高昂的仓储成本,急于出手,甚至愿意倒贴一笔钱给买家。

这时候就会出现诡异的一幕,也是我们在中学教材中学的:在经济危机中,美国农场主宁肯把牛奶倒入密西西比河,也不愿意免费送给买不起牛奶的穷人。这并不是农场主冷酷无情,而是理性计算的结果。当倒掉牛奶的综合成本低于派送牛奶的综合成本时,理性的决策就是倒掉它。

那么,我们再继续思考,如果牛奶的保质期无限长,且无需浪费任何仓储成本,那么会有什么不同的结果吗?

当然。农场主就一定会囤积牛奶,等到未来合适的时候再拿出来卖。原油也是一样。

在所有商品中,有一种商品,具有最高的耐久度。这就是货币,或者货币商品。

数字资产,如BTC,没有仓储成本。任意持有许多,持有任意长时间,不需要支付一分钱。(当然,深究的话,其仓储成本可以认为是由使用者、投机者代为承担了)

更重要的是,保质期长短。如果一个币,你总是担心它背后的项目方跑路,那么,你肯定无法安心持有这个币到永远。这个币,就是有限保质期的。

而BTC,可以认为是无限保质期的。

思考到这一层,就很容易发现,去中心化到底有什么意义和价值?

有很多人觉得,去中心化和中心化并没有什么不同。

从最表层的代币符号、价格波动、投机炒作上看,的确没啥区别。

但是,当我们考察到最底层的保质期或者耐久度问题时,就会发现它们之间,天壤之别。

土狗币烫手,人人都知道要赶快跑,这就是保质期短,大家都心知肚明。BTC很稳,人人都知道可以放心留给下一代,这就是保质期长,大家也十分清楚。

去中心化,其目的正是在于永久保质期。

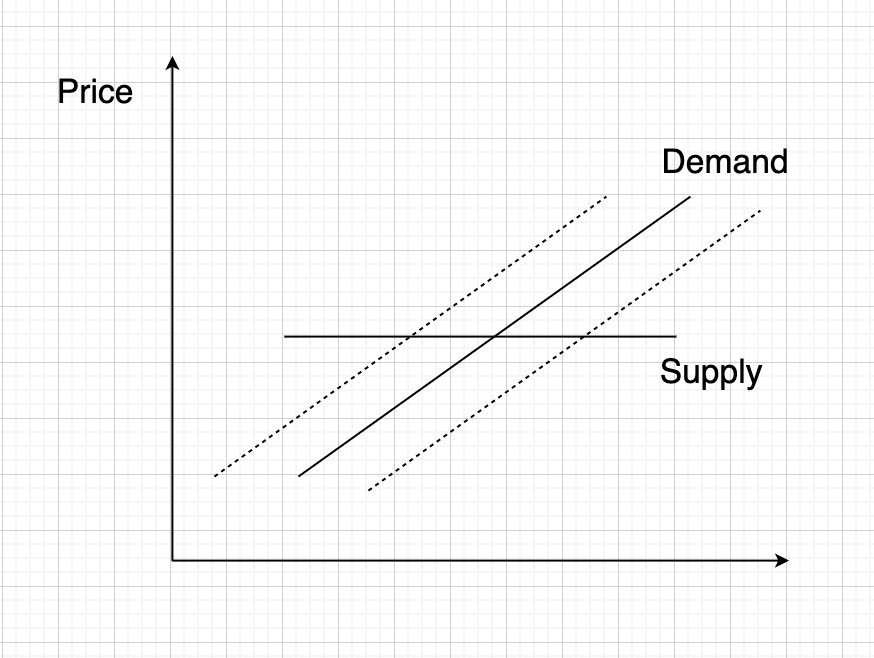

保质期长短,恰恰决定了,一个商品是否趋近于货币商品,是否适合于长期甚至永久囤积,从而达到一个微观经济学的结果:放平供应曲线。

当一个商品的供应曲线被放平,意味着,无论该商品的供应变小或变大,都不会影响价格!像下图这样:

注意,从这里开始,我们要暂时脱离BTC的场景了。BTC的价格,是由投机市场的交易发现的。在投机市场的交易中,仍然由边际供需的平衡来确认价格的发现。

我们接下来要讨论的,是最开始标题中的问题,即,作为gas fee使用的公链实用代币的价值会被如何估计。

不考虑该实用代币的投机市场,仅考察其作为使用价值的商品属性,我们会发现,它的价格估计更像放平供应曲线的供需图形。

当然,我们假设该实用代币具有永久保质期。即,其基础设施具备充分的去中心化等特性,使得其可以近乎永久地存在,而具有在人类看来相当长的生命周期。

这就意味着,无论该实用代币的供应量有多少(只考虑充分供应,不考虑短缺不够用的情况),都不会影响其价值估计,或,均衡价格。

也即是说,其价格将完全由市场需求可以接受的上限决定。

打个比方,假设馒头具有零仓储成本和永久保质期,那么馒头的价格将仅取决于人们愿意为吃馒头支出多少钱。作为馒头卖家的你,就算你有无限个馒头,就算你的馒头成本都是天上掉下来的(零成本),你也会慢慢地卖,而不会免费派发(为了做慈善等特殊目的除外)。人们愿意支付1个馒头1块钱,你就会1个馒头卖1块钱。人们愿意支付10块钱,你就会卖10块钱。

现在我们清楚了,在估计公链实用代币的使用价值时,供应量就不是最关键的因素。人们愿意为使用该公链,而支付多少代价,是唯一的限制。

那么,为了对这个数字进行定量,可以有两个方法:试验法;以及对标法。

试验法,就是多次尝试不同的定价,去找到用户能够接受的价格,并最终发现最高均衡价格。

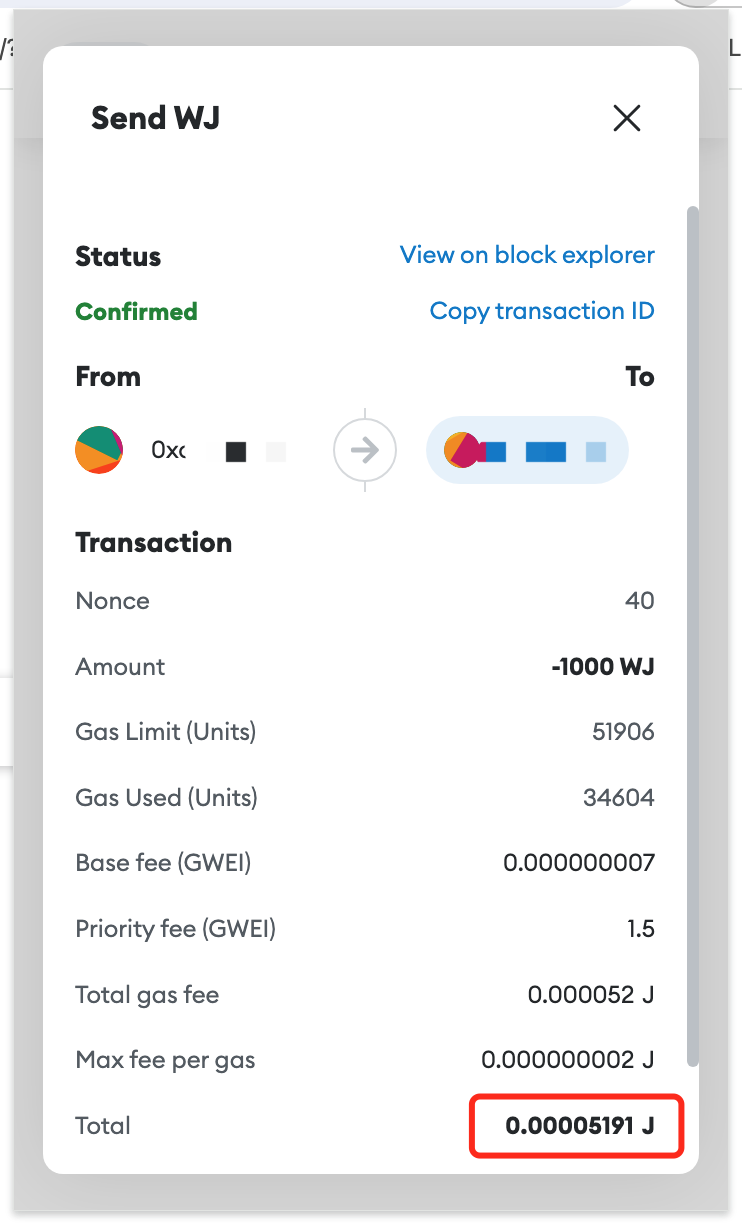

比如,已知,该公链进行一次ERC-20 token transfer所消耗的gas为0.00005191 J。设J为该公链gas的计量单位。

假设我们经过试验,发现用户为一次ERC-20 token transfer所能接受的最大费用为0.02 cny。cny为某法币单位。

那么,我们就可以推算出J的价值估计为:0.02 / 0.00005191 = 385 cny。

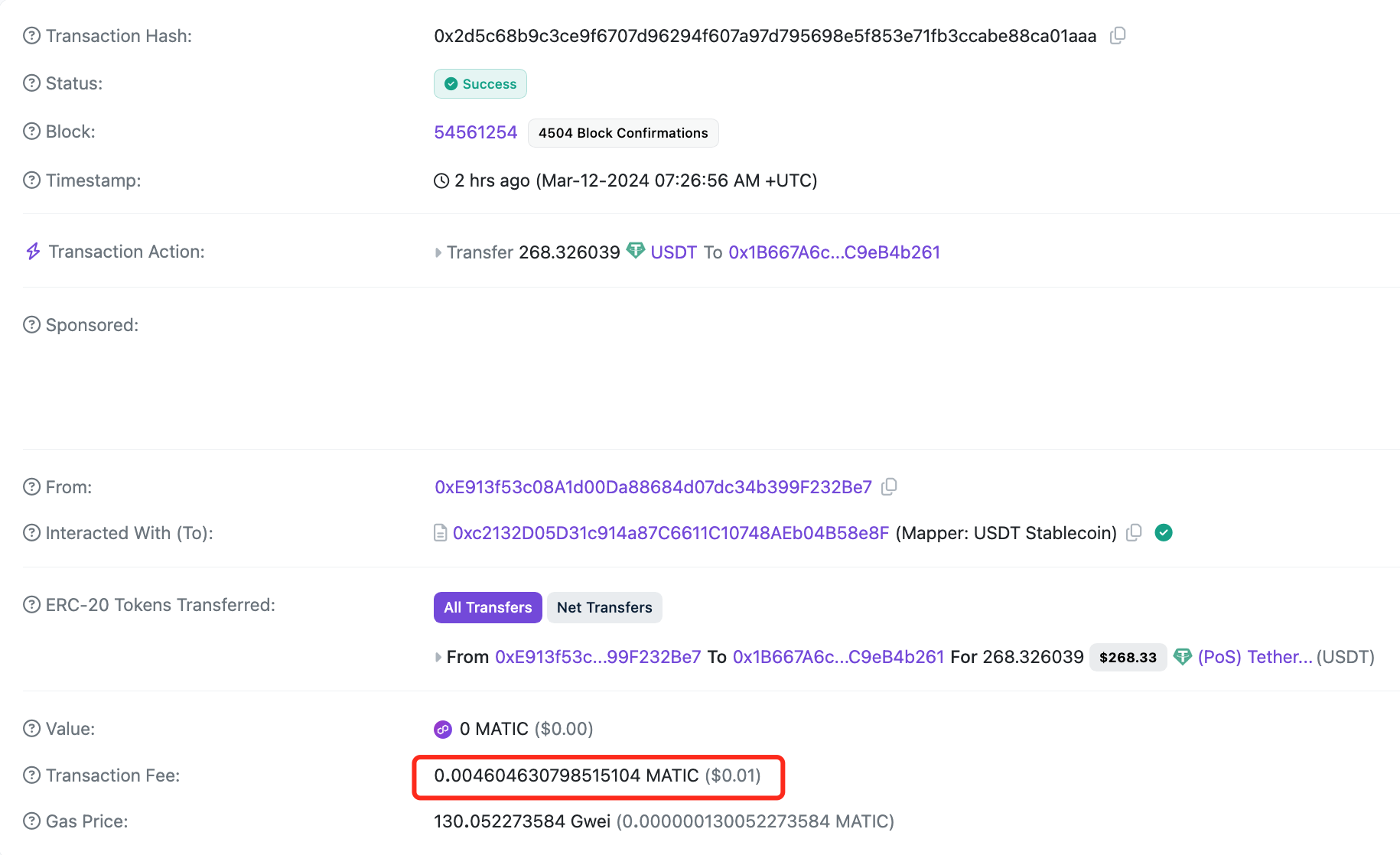

对标法,就是我们以市场中已经存在的某一同类公链,比如Polygon,已经发现的价格作为参照,进行推算。

比如,观察Polygon上一次ERC-20 token transfer的成本(tx fee)为 0.0046 MATIC x $1.2 / MATIC = $0.00552, $0.00552 x 7.2 = 0.04 cny。

由于这是市场真实使用,据此至少可以知道,有目前Polygon上用户数量这么多的一群用户,可以接受上述使用成本。

那么,若其他条件相同,可推算出在这样的用户可接受的使用情形下,J的价值估计为:0.04 / 0.00005191 = 770 cny。

以上,就是一个公链实用代币的价值是如何估计的微观经济学。

数值推导仅供演示思维逻辑,不作为任何参考依据。

欢迎交流探讨。