现货比特币ETF的两种创建/赎回模型

日前,贝莱德(BlackRock)等比特币现货ETF申请机构与美证交会(SEC)就ETF的一些技术细节进行了磋商。其中一项重要的磋商内容,也被认为是目前最后的,也是最关键的一项分歧就是,究竟采用in-kind(实物)还是cash(现金)模型,来处理ETF份额的创建(create)和赎回(redemption)。

本篇文章3300余字,硬核向,可能比较烧脑,敬请注意。

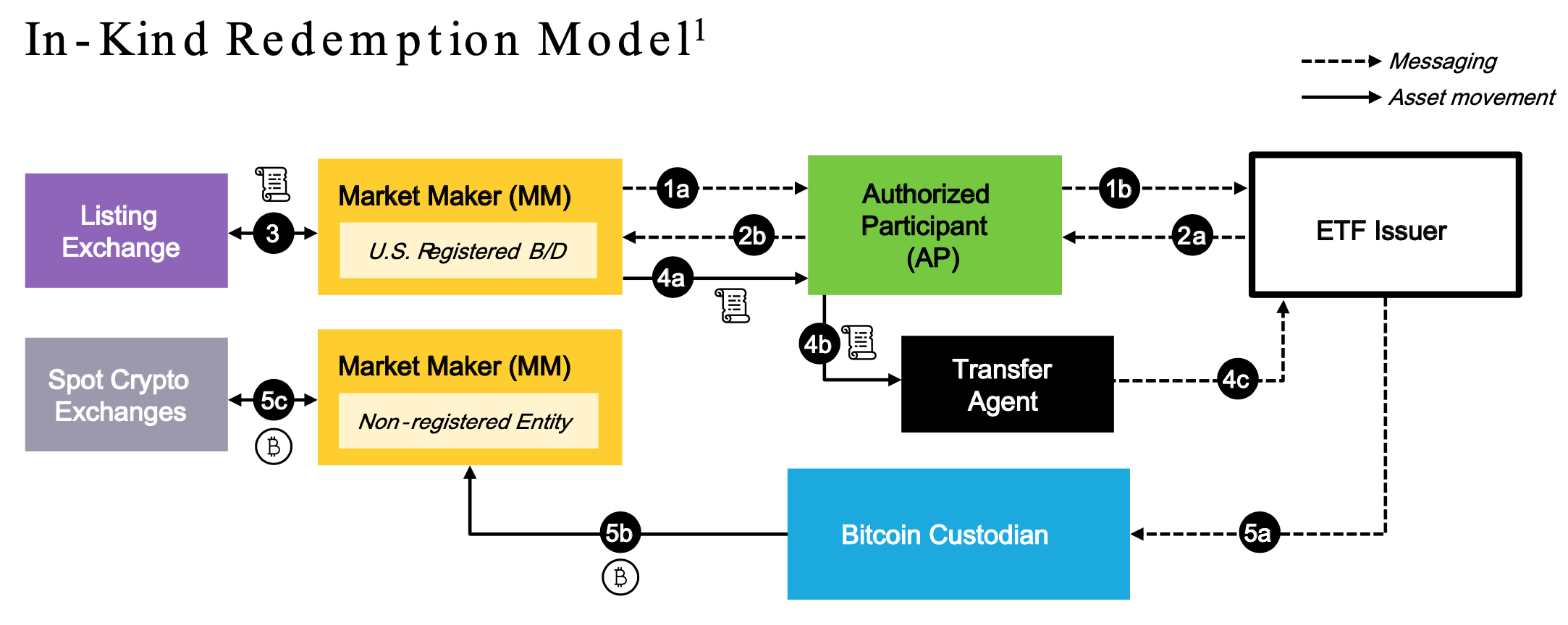

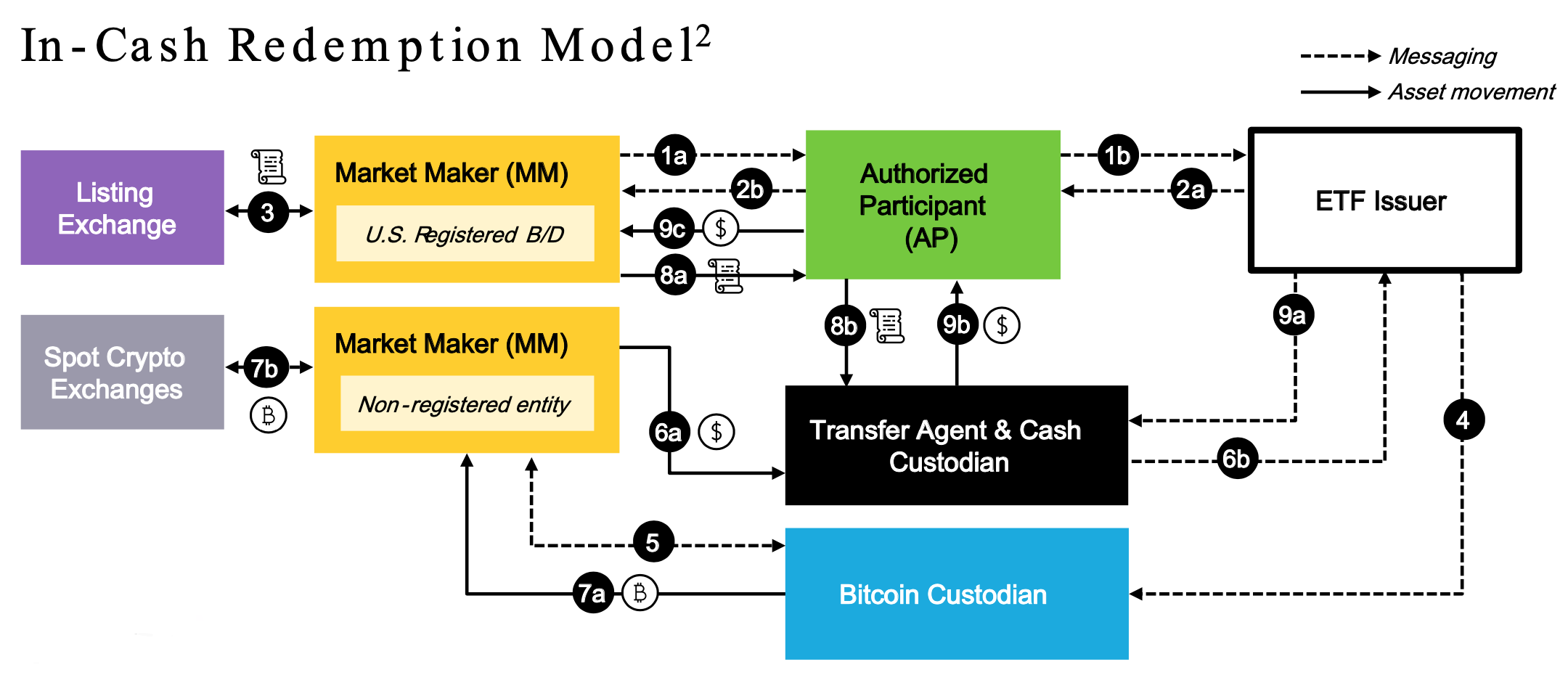

很多文章和帖子写的云山雾绕,越看越糊涂。要想真正搞清楚这两种模型,还得直接看贝莱德写给SEC看的PPT,重点是下面这两张图:

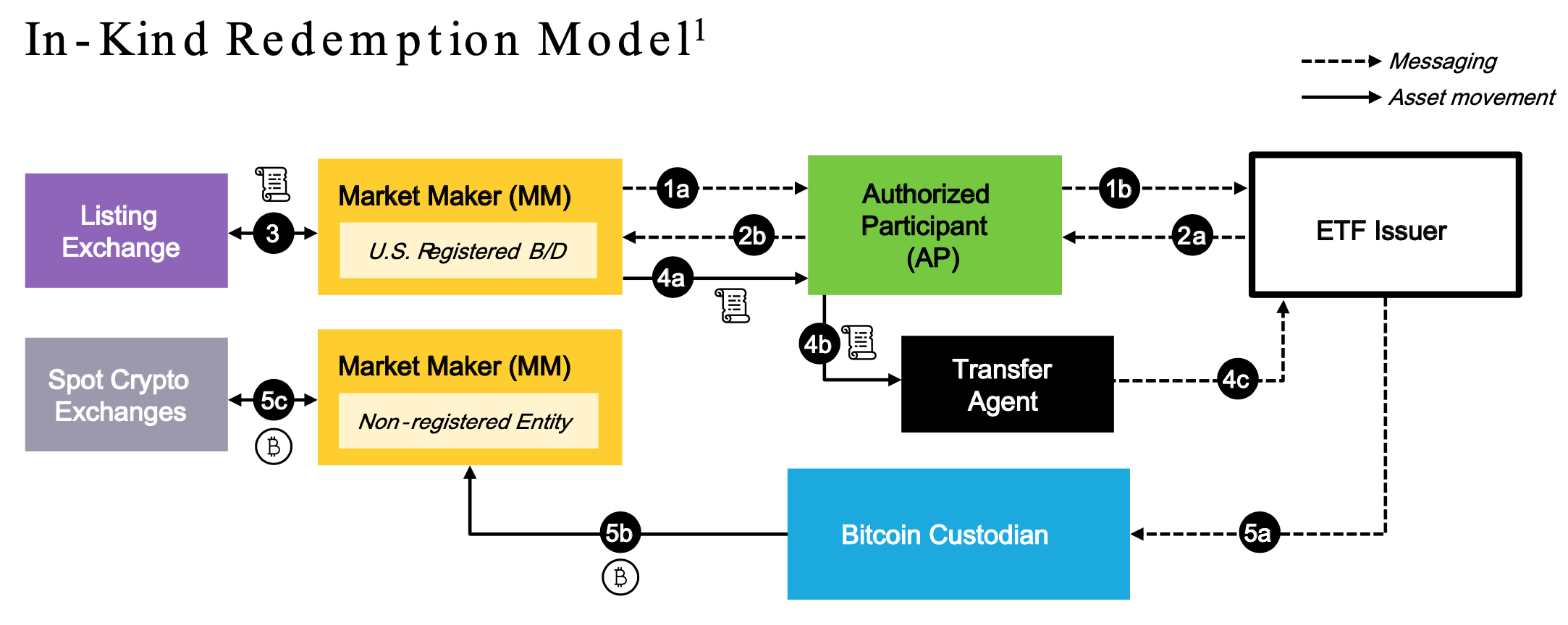

第一幅图是实物模型。

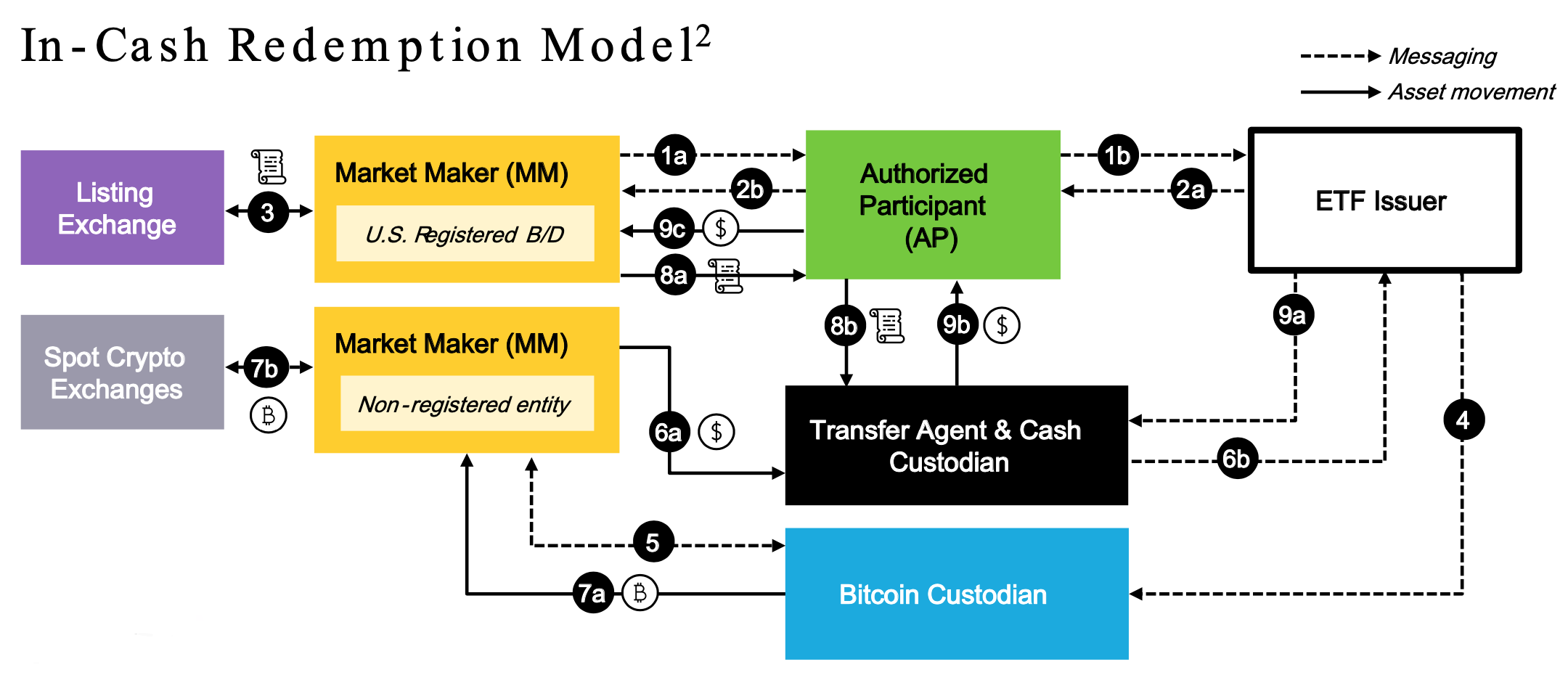

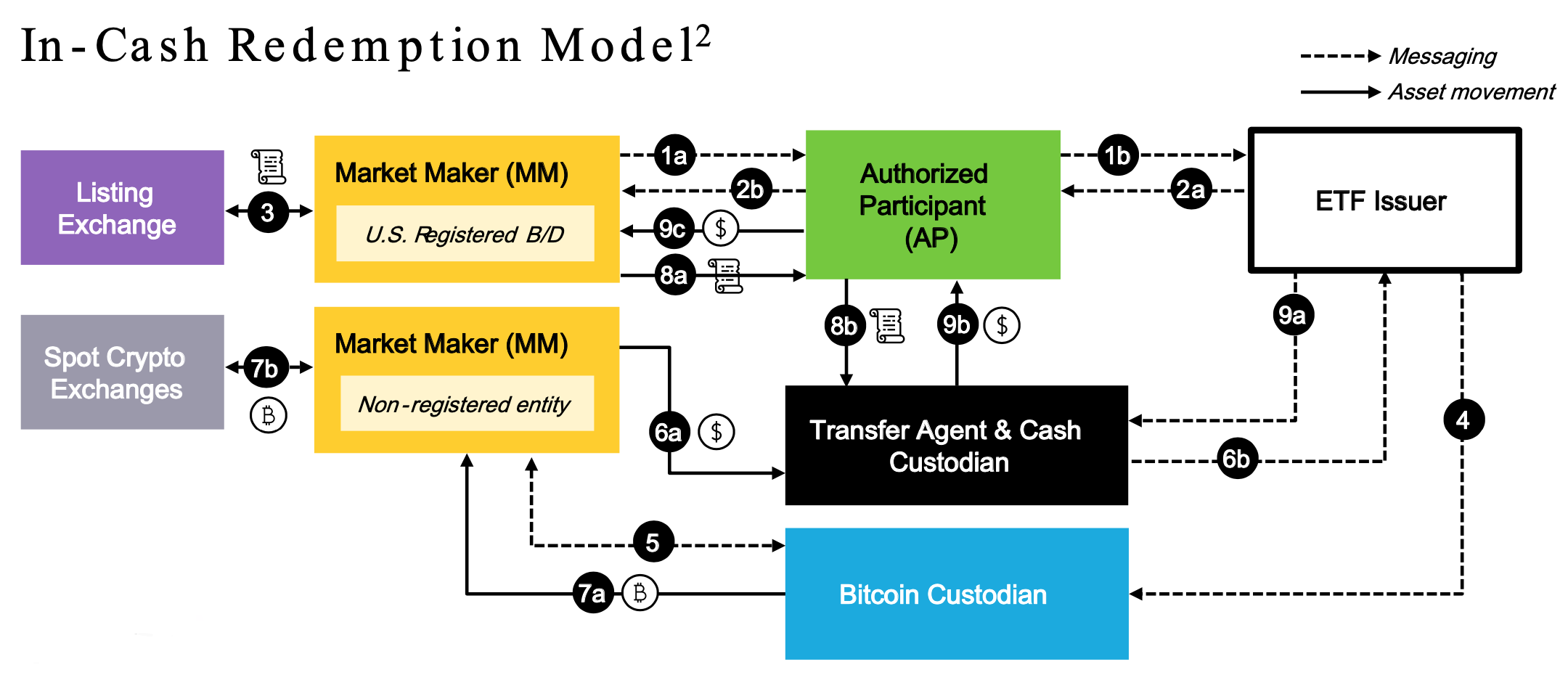

第二幅图是现金模型。

首先,为了更好的进行直观理解,我们可以把金融术语给换掉,换成它底层真实的意思。实物模型,其实就是BTC(比特币)模型。而现金模型,则是USD(美元)模型。把艰深晦涩的金融“黑话”替换成平易近人的BTC和USD,是不是感觉一下子好像容易理解多了?

改名之后,顾名思义,所谓实物创建(in-kind),也就是BTC创建,意思就是直接把ETF份额和BTC的量挂钩,增发ETF份额,就购入对等量BTC。反之,赎回ETF份额,就售出对等量BTC。这是一种十分直观、简易的模型。

而相对的,所谓现金创建(cash creates),也就是USD创建,则是把ETF份额通过美元折算成对应的BTC数量,增发ETF份额,要先换算成USD,再把USD折算成BTC。反之,赎回ETF份额,也是一样。

对着上面的两幅图,我们来分别仔细看一下,具体的操作流程。

先看实物创建(BTC创建)的流程。

图里的方块是不同的实体。虚线是信息流,而实线是资产流。我们可以看到,ETF发行人(ETF Issuer,白色方块)自己是不能接触做市商(MM, Market Maker,黄色方块)的,因此要通过一系列的中间方或代理人把他们隔开,比如AP(授权参与方,authorized participant,绿色方块)、TA(转账代理人,Transfer Agent,黑色方块)以及BTC托管人(Bitcoin Custodian,蓝色方块)等。

AP一般是大银行,比如美国银行(BAC)、摩根大通(JPM)、高盛(GS)、摩根士丹利(MS)等。它们是ETF业务的操作者,直接控制着ETF份额的增发和赎回等操作权限。

贝莱德画的这个图是赎回流程。我们倒着读,就是创建流程了。

流程起点是做市商需要更多ETF份额了,那么它需要向AP申请。AP则在和ETF发行人协商批准后,增发ETF份额交给TA(相当于交给ETF发行人),然后由ETF发行人指挥TA给到做市商。

这种情况往往是美股交易所比如纳斯达克有很多美元涌入,购买该ETF。此时,做市商不断卖出增发的ETF份额,并回收美元。

同时,做市商需要将购自现货加密交易所的、对等数量的BTC现货交给BTC托管人,其实就相当于交给了ETF发行人。

做市商自行用美元去购买BTC现货。因此美元在做市商自己体内消化了,不会在实体间移动,因此也就没有出现在这个图里。图中出现的资产,只有ETF份额(卷轴图标)和BTC(比特币图标)。

注意:整个流程需要1天的时间。也就是说,份额申请和创建妥当之后,需要到次日也就是T+1才进行ETF份额和BTC现货的交割。

赎回流程正好反过来。做市商在市场上回购ETF份额到一定程度,就要通过AP向ETF发行人申请赎回BTC现货。

经ETF发行人批准后,在T+1进行交割:做市商把ETF份额还到TA手里,ETF发行人指挥BTC托管人把BTC现货打给做市商。

可见,在实物/BTC模型下,ETF发行人只需要处理ETF份额和BTC的对应关系和记账,而不需要操心他们目前在市场上不断波动的美元价格。

本质上,这相当于用BTC本位来对ETF份额进行计价。比如我家的ETF把BTC拆分成1万份,那么1份ETF就恒等于0.0001 BTC也就是1000聪。

贝莱德偏好这种方案。但是SEC不同意。SEC偏好的,是第二种方案,即现金/USD模型。

一眼看过去就能感觉到,现金/USD模型比上面的实物/BTC模型要复杂很多。我们先来看看具体流程,然后体会一下两者的对比,以及他们为何持不同立场。

在现金/USD模型中,ETF发行人需要增加一个代理角色,即现金托管人(Cash Custodian,和TA画在同一个黑色方块了,意思是两个角色可以是同一个实体担任)。

先说说创建。流程起点仍然是从做市商申请新ETF份额开始。区别是,审批当天,做市商就要完成一系列操作:在美股市场卖掉ETF,在加密市场买入BTC,然后把BTC现货上交给BTC托管人(即ETF发行人)。

注意在这时,TA就会把购买BTC所需的美元给到做市商。相当于做市商买入BTC,是用了ETF发行人的钱,而不是自己的钱,也就是替ETF发行人买入的BTC现货。

待到次日(T+1),做市商和ETF发行人指挥的TA和现金托管人进行ETF份额和美元现金的交割。做市商把卖掉ETF所得的美元上交给现金托管人(即ETF发行人),TA(即ETF发行人)把增发的ETF份额交给做市商。

可见,在现金/USD创建模型下,使用美元USD把两个市场分隔开来了。做市商更像一个“工具人”,只需要无脑在两个市场分别交易ETF份额/美元,以及BTC/USD,就可以了。

如果因为两个市场操作的时间差,或者市场间的价差等因素影响,导致了市场间的套利或亏损,那么在第二种模型下,做市商是不需要承担这样一种市场间风险的。

赎回流程也是类似,只是方向相反。做市商先从美股市场回购ETF,在加密市场出售BTC(回收的USD立即上交给现金托管人)。次日(T+1),做市商和TA交割:做市商把回购的ETF份额上交给TA,TA把美元还给做市商。

如果我们抛开为了合规而设立的各个实体不看,抽象到资产的角度,那么前一种实物/BTC模型本质上就是 ETF <-> BTC 的直接兑换,而后一种现金/USD模型本质上就是 ETF <-> USD <-> BTC 的间接兑换。

贝莱德作为发行人和操盘方,自然希望能使用对自己更简单,而且发行人不用承担市场间风险的实物/BTC模型。但是SEC作为监管方,则会倾向于采用现金/USD模型,一来把两个市场的风险进行了隔离,更方便分别监管,二来确保了美元的定价货币主体地位,三来可以更方便地对参与实体进行税收 —— 因为税收是挂钩美元的。

所以有分析人士说,现金/USD模型在价差(spread)和税收(taxation)上更有优势,这显然是站在做市商和监管方的立场上说的。

另外,部分自媒体还存在一些错误的说法和认识。

比如说现金/USD模型拉盘效应更强,这是错误的。两种方案下,都是美元流入ETF导致BTC拉盘,流出导致砸盘。是流动性决定,而不是模型和操作方式决定。

又比如说投资者承担(市场间)风险,这也是错误的。市场间风险只是在做市商和ETF发行人之间分配,这一点也是两种方案的区别之一,上文已经详细阐明。至于它们会不会再把风险通过某种方式转嫁给投资者,那不是上述模型所包含的问题。

还有一个普遍的误解是,以为在实物/BTC模型下,投资者卖出ETF会得到BTC实物,而在现金/BTC模型下,投资者会得到美元,这种理解也是错误的。美股市场的ETF投资者,用美元买ETF,卖掉ETF回收的是美元。加密市场的BTC投资者,卖掉BTC回收美元,用美元买的是BTC。

也就是说,这两种方案,对终端市场的投资者来说,感受上并没有太大区别。